Approcciandosi al mondo del trading si sente parlare di numerosi portali, tra cui anche Morningstar. Di che si tratta? Come funziona? Può essere conveniente operare con questa piattaforma?

Morningstar nasce nel 1984, fondato da Joe Mansueto (imprenditore plurimiliardario americano). Si tratta di un portale che offre servizi finanziari puntando l'attenzione sui rendimenti dei fondi alla luce de rischi che comportano. Le analisi vengono offerte su oltre 12 milioni di asset (inclusi futures, opzioni, indici, cambi valutari, materie prime, ecc.), fa consulenza e gestione di capitale di risparmio approssimativamente su 176 MLD di dollari. Opera in 29 paesi.

Come funziona Morningstar

Dietro Morningstar ci sono oltre 200 analisti autorevoli, i quali forniscono rating sui fondi esprimendoli con delle stelle. Ad ogni asset preso in considerazione, in base ai rendimenti, al rischio e ai bilanci (ove presentati), Morningstar assegna 3 tipi di rating:

Morningstar Star rating. Le stelle indicano la bontà dell'investimento. Si prendono in esame 4 elementi:

la valutazione del vantaggio competitivo dell'azienda (Economic Moat),

la stima del Fair Value dell'azione,

l'incertezza su tale stima (Uncertainty)

il prezzo corrente di mercato.

Morningstar Analyst Rating. Indica la potenzialità dell'investimento nel lungo periodo. A seconda della stessa vengono suddivisi in Gold, Silver e Bronze.

Morningstar Sustainability Rating. In questo caso non si usano le stelle ma un punteggio (da 0 a 100) per mostrare la bontà dell'investimento rispetto all'impatto sull'ambiente e sociale.

Rating di Morningstar

Per le azioni, un rating (aggiornato su base giornaliera) a 5 stelle significa che è in sconto (sottovalutata) e quindi conviene comprare mentre se è a 1 stella significa che il valore dell'azione è uguale al suo fair value (giusto prezzo) e quindi è meglio stare alla finestra e aspettare. Sono indicazioni fondamentali per il lungo periodo (previsioni su tre anni) che potrebbero anche capovolgersi inaspettatamente. Naturalmente sarà sempre l'investitore, in ultima analisi, che dovrà fare le sue personali valutazioni e decidere se seguire il suggerimento oppure no.

Altro servizio gratuito è la valutazione dei fondi. Nel mondo ne esistono a centinaia, ognuno diverso nella composizione, nella durata e nella performance. Molto spesso questi fondi hanno commissioni più elevate in quanto vanno regolarmente bilanciati vendendo e comprando ora un'asset ora l'altro.

Spesso le banche fanno accordi con alcuni istituti d'intermediazione finanziaria aventi i loro propri fondi e questi sono i fondi che commercializzano ai propri risparmiatori. Morningstar invece prende in rassegna tutti i fondi attivi sui mercati e ne fa un rating. Stesso dicasi per gli ETF. Anche in questo caso la scelta è varia e la cosa potrebbe lasciare disorientato l'investitore medio. Morningstar aiuta nella valutazione.

Quanto costa Morningstar

Naturalmente tutto questo non è gratuito. Ci sono diverse possibilità di abbonamento e se si decide di creare il proprio portafoglio vengono fatte pagare delle commissioni.

In relazione all'abbonamento si seguono queste regole:

Mensile: 20€;

Annuale: 180€;

Biennale: 300€;

Triennale: 400€.

Per quanto riguarda le commissioni, la base per calcolarne l’ammontare è la performance lorda del fondo stesso. Ad esempio, avremo fondi con commissioni del 5% (come fondi azionari e fondi bilanciati) oppure percentuali inferiori per le obbligazioni.

Morningstar è davvero un sito ben strutturato e potente per un pubblico di investitori professionisti che possono decidere anche di investire considerevoli capitali (si pensi che alcuni investimenti per fondi consistenti possono partire da 100.000 €) e per i quali anche il pagamento di un abbonamento triennale di 400€ può sembrare una bazzecola.

Per l'investitore medio i cui capitali sono nettamente inferiori (partendo da 5.000/10.000 euro e più) conviene sfruttare i servizi gratuiti offerti dalla piattaforma. Mentre per chi volesse iniziare a fare trading con capitali decisamente più bassi, allora può essere più conveniente affidarsi a piattaforme regolamentate che negoziano in strumenti CFD.

Grafica di Morningstar

La grafica della piattaforma non è delle migliori in quanto è piena di informazioni che riempiono la pagina e l'utente rimane un po' disorientato. Inoltre per poter accedere alle news e alle funzioni, la piattaforma ti obbliga a dichiarare che tipologia di investitore sei:

professionista

individuale

Mantiene questa selezione per 90 giorni. Ed è necessario iscriversi per leggere tutti i contenuti.

Alternative a Morningstar

Visto che i nostri lettori sono più investitori/speculatori che non si muovono nel lungo tempo ma amano fare trading giornaliero, pensiamo che un breve elenco di quelle che sono alcune delle piattaforme di trading più utilizzate possa essere un buon punto di partenza.

-

Deposito Min:

Licenza: Cysec 388/20

-

Deposito Min: 50

Licenza: Cysec 109/10

Il 51% dei conti degli investitori al dettaglio perde denaro quando si scambiano CFD con questo fornitore. Dovreste considerare se capite come funzionano i CFD e se potete permettervi di correre l'alto rischio di perdere il vostro denaro.

-

Deposito Min: 100

Licenza: Cysec 292/16

58.88% of retail investor accounts lose money when trading CFDs with this provider

-

Deposito Min: 100

Licenza: Cysec 169/12

1500 Strumenti disponibili

Premio Wealth & Finance 2018

-

Deposito Min: 20 (con carta)

Licenza: Cysec 319/17

Proposte senza commissioni

Il 67% dei conti degli investitori al dettaglio perde denaro quando si scambiano CFD con questo fornitore. Dovreste considerare se capite come funzionano i CFD e se potete permettervi di correre l'alto rischio di perdere il vostro denaro.

-

Deposito Min: 1000 Eur

Licenza: FCA, ASIC, JFSA, MAS, FINMA, FMA, CFSA, FSCA, BMA

ProRealTime, MetaTrader, TradingView e WebTrader

Di ognuna delle piattaforme che andremo ad approfondire, va detto che sono regolamentate dai più importanti enti di vigilanza in Europa: CySec e FCA (per il Regno Unito) e la Consob in Italia. Questo implica che si sono impegnate a seguire le direttive europee MiFID II redatte a tutela dell'investitore e che hanno stabilito le seguenti regole:

separazione dei conti dell'utente da quelli della società di brokeraggio,

istituzione e modifica dell'ammontare di fondi di copertura utilizzabili in caso di insolvenza da parte del broker

obbligo di avvisare l'utente dei rischi connessi all'attività di trading vietando anche tutte quelle pubblicità ingannevoli che portano a pensare come reale la possibilità di arricchirsi in breve tempo.

Conto demo

Le piattaforme che andremo ad esaminare offrono la possibilità di aprire un conto in modalità dimostrativa dove il denaro è fittizio per cui è possibile aprire e chiudere posizioni senza rischiare il proprio capitale.

Il conto demo svolge un duplice obiettivo: quello di permettere all'utente di familiarizzare con la piattaforma e quello di provare le proprie strategie operative. I conti demo delle piattaforme sono tutti illimitati e gratuiti. Anche la registrazione ai broker è completamente gratuita e la si può velocizzare entrando con gli account Apple, Facebook e Google se si hanno.

I broker presentati sono tutti fornitori di CFD. eToro, oltre ad essere broker di CFD, in relazione alle azioni ed alle criptovalute offre l'opportunità di negoziare con l'asset vero e proprio. Vedi il conto demo eToro.

Per una analisi completa dei questi strumenti finanziari derivati, vedi la nostra guida sui CFD.

Commissioni

Solitamente i costi per aprire e chiudere le operazioni non sono così alti come quelle sostenute su Morningstar. Il guadagno di queste società di brokeraggio è la somma dei vari spread (differenza tra prezzo di acquisto e prezzo di vendita) che si trattengono all'apertura di una posizione ed eventualmente alcune commissioni di rollover o overnight per mantenere aperta una posizione per più giorni o nel fine settimana.

Quest'ultime commissioni stanno ad evidenziare che queste piattaforme non sono state pensate per i lunghi investimenti ma per operare in giornata o massimo entro qualche giorno. In caso contrario le commissioni di overnight potrebbero erodere completamente i profitti o aumentare notevolmente le perdite. Vedi le commissioni di Capital.com.

Detto questo, analizziamo 3 di questi broker.

Morningstar vs eToro

eToro è una piattaforma che offre molte funzionalità interessanti e che per questo è scelta da più di 10 milioni di utenti. La piattaforma è semplice, funzionale, corredata da notizie e da sezioni di formazione. Ma, a differenza di Morningstar, le analisi sono scritte in un linguaggio semplice e comprensibile ai più.

Un servizio come quello di Morningstar richiede una discreta conoscenza del linguaggio analitico finanziario. Le analisi sono approfondite ed espresse in modo complesso. Il servizio è eccellente, orientato su diversi tipi di fondi e strumenti finanziari e la scelta tra questi può non essere facile se non si riesce a capire il rating. Se sei un principiante, avresti non poche difficoltà.

Social Trading

eToro, invece, oltre a dare notizie in modo più intellegibile, offre anche formazione sul trading in generale nei vari asset e su come diversificare. Offre analisi di mercato giornaliere e la formazione sul social trading.

Sulla piattaforma eToro, si ricevono notifiche quando un trader che si sta copiando scrive un nuovo post, quando un asset della Lista Preferiti diventa volatile e molti altri importanti aggiornamenti. Queste notifiche vengono visualizzate sia sulla piattaforma Web sia come notifiche push direttamente sul dispositivo mobile.

Oltre ad essere una piattaforma social, e con l'intento di creare una comunità dove tutti possano scambiare le proprie strategie e migliorare, eToro offre Il servizio detto Copy Trading.

Oltre ad essere una piattaforma social, e con l'intento di creare una comunità dove tutti possano scambiare le proprie strategie e migliorare, eToro offre Il servizio detto Copy Trading.

CopyTrading

E' brevettato proprio da eToro e consente di copiare automaticamente trader esperti iscritti alla piattaforma. I dati delle loro operazioni sono visibili attraverso le bacheche dei singoli trader. I risultati sono reali e ti consentono di scegliere quelli che ti sembrano migliori. Puoi accedere alle bacheche anche se hai un conto demo, per copiare i loro risultati senza rischi.

Quando vorrai, potrai passare al conto reale. Il deposito minimo richiesto è di 50€.

Il capitale necessario per iniziare è alquanto basso, soprattutto se paragonato a quello necessario per accedere al servizio di Morningstar. Il primo deposito con eToro non è a pagamento. L’utente ha la libertà di spendere quella cifra come desidera. eToro continua ad implementare, nell'intento di fornire un servizio sempre più completo, la sua piattaforma di nuove opportunità come i Copy Portfolio.

CopyPortfolios

Morningstar monitora fondi già predefiniti, li valuta e dà il suo rating, offre anche l'opportunità ai suoi iscritti di costruire il loro personale portafoglio.

eToro offre tutte queste opportunità attraverso il suo essere social (in questo caso la valutazione le fanno gli stessi trader che è vero, non sono in alcuni casi degli analisti, ma hanno 'fiuto' per gli affari e riescono a vedere quello che dati e analisi non possono osservare) e offre la possibilità di investire in Portafogli già precostituiti.

È possibile investire in tre tipi di CopyPortfolio:

È possibile investire in tre tipi di CopyPortfolio:

Top Trader CopyPortfolios, che comprendono i trader con le performance migliori e più stabili in eToro,

Market CopyPortfolios, che riuniscono CFD in azioni, materie prime o ETF sulla base di una comune strategia di mercato.

Partner CopyPortfolios. Che riuniscono i copyportfolios creati dai Partner di eToro quali TipRanks, YK Invest, Altia, Napoleonx, etc.

L'investimento minimo per accedere a questi portfolio sono rispettivamente 5.000 euro per i Top Trader CopyPortolios, 1.000 euro per i Market CopyPortfolios e 2.000 euro per gli altri. Quindi è possibile sceglierli anche a secondo dell'importo che desideriamo investire.

eToro offre l'opportunità di investire in azioni e criptovalute e su CFD in ETF, futures, indici, valute monetarie e materie prime.

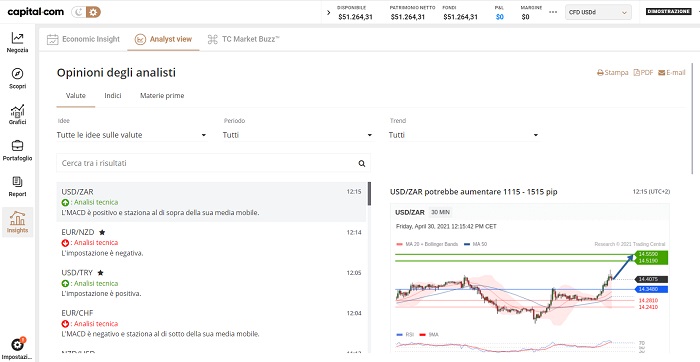

Morningstar vs Capital.com

Anche Capital.com si pone come piattaforma in grado di competere con Morningstar, non nel senso di valutazioni fondi e gestione, quanto nel fornire comunque notizie di mercato aggiornate (purtroppo solo in inglese, quelle in italiano risalgono al 2019), formazione e segnali di trading forniti dal Trading Central. Sono quasi 900.000 gli utenti che ogni anno fanno trading su questa piattaforma.

I segnali di trading sono indicazioni di ingresso o di uscita da in mercato che possono aiutare il trader a sapere come investire il proprio denaro.

Una delle caratteristiche di questa piattaforma, relativamente recente (sul mercato europeo dal 2017) è che il deposito minimo è di soli 20€.

Una delle caratteristiche di questa piattaforma, relativamente recente (sul mercato europeo dal 2017) è che il deposito minimo è di soli 20€.

Su Capital.com non ci sono portafogli preconfezionati, ma, come nel caso di Plus500, presenta la possibilità di negoziare in CFD su 10 investimenti tematici che vanno dalle cripto alla cannabis, dallo sport al Coronavirus, etc. E' comunque sempre possibile negoziare in CFD su ETF, indici, futures, azioni, criptovalute e valute monetarie e materie prime.

Leggi la guida Capital.com.

Conclusioni

Il successo e la popolarità di Morningstar sono evidenti e completamente giustificati. Un investitore professionista può avere in Morningstar un ottimo alleato per la sua operativa. Strumenti come il rating e MyPortfolio (utile per gestire il patrimonio) sono molto validi.

Il mondo degli investimenti, però, non appartiene solo ai grandi investitori. Anche se sei un principiante puoi iniziare a investire sui mercati. Broker come eToro, Plus500 e Capital.com sono valide alternative a Morningstar e permettono di porre in essere investimenti con somme di denaro meno ingenti. Anche se, nel caso di Plus500, i principianti devono utilizzare il conto demo e la Trading Academy per acquisire esperienza prima di fare trading con capitale reale a causa dei rischi connessi.

FAQ

Che cos'è Morningstar?

Morningstar è un portale che offre servizi finanziari, in particolare i rendimenti dei fondi e i loro rischi. Gli analisti che si occupano di dare consigli e segnali di investimento sono persone autorevoli.

Quale può essere uno svantaggio nell'utilizzo di Monrningstar?

Sicuramente per chi sta iniziando a muovere i primi passi nel trading online, Monirngstar non è un portale di facile utilizzo. L'analisi svolta sugli asset e fondi di investimenti utilizza un linguaggio complesso e ai nuovi molto spesso incomprensibile.

Quale può essere quindi un portale di più semplice utilizzo per i trader principianti?

Una piattaforma molto interessante per chi inizia a muovere i primi passi nel trading online è sicuramente eToro con la sua funzione di Copy Trading. Plus500, anche se non è una piattaforma per principianti, ha asset interessanti su cui investire. Stesso dicasi di Capital.com che, alla stregua di Morningstar, offre segnali di trading

Simo Ilmari Dodero

Trader e Analista dei Mercati

LinkedIn

Esperto di analisi tecnica, price action e algoritmi quantitativi applicati al trading online sui mercati finanziari. Si è sempre interessato alla finanza, dedicando gli studi all'analisi grafica e anche all'analisi fondamentale dei mercati finanziari. Esperto nell'utilizzo di Metatrader 4 su cui ha tenuto webinar e corsi per trader principianti e intermedi.