Il mercato del Forex nasce nel 1971 e non ha una sede fisica: tutti gli scambi avvengono tramite reti informatiche (quando sentite parlare di mercato over the counter, OTC, ci si riferisce proprio a questa modalità di negoziazione). Cos'è il forex e come funziona?

Cos'è il Forex?

Il trading forex consiste, più precisamente, nella speculazione sul tasso di cambio di due valute, cioè si cerca di prevedere se il valore di una valuta aumenterà o diminuirà rispetto ad un'altra. Se, ad esempio, il presidente della Banca centrale europea rilascia una conferenza stampa dai toni decisamente ottimistici sull'economia dell'eurozona, comprerei euro (Buy EUR/USD); se invece negli Stati Uniti escono dei dati molto positivi sul mercato del lavoro, venderei euro per comprare dollari (Sell EUR/USD).

Cosa significa "Forex"

Spesso, a dire il vero, per esigenze di marketing con il termine "Forex" ci si riferisce impropriamente anche agli strumenti finanziari diversi dalle valute (materie prime, indici ed azioni): sarebbe, in realtà, più corretto indicare solo le operazioni sulle valute quando si utilizza l'espressione "Forex".

Forex (FX o Foreign Exchange) è il mercato che determina i tassi di cambio tra due valute: in questo mercato puoi comprare una moneta (euro, ad esempio) e venderne contemporaneamente un'altra (dollaro). Le valute si acquistano o vendono sempre in coppia, non e' possibile comprare o solo euro o solo dollaro: comprerete o venderete la coppia EUR/USD.

Se ad esempio volete andare in vacanza in California, una volta sbarcati all'aeroporto dovrete recarvi presso un box di cambio per convertire i vostri euro in dollari americani. Potete effettuare la stessa identica operazione con il trading online, andando a vendere euro per comprare dollari: dovrete semplicemente cliccare sulla vostra piattaforma "Vendere EUR/USD".

Perché investire nel forex

Quali sono i vantaggi dell'investire nel Forex rispetto ad altri mercati?

Scambiare valute presenta molti vantaggi, dovuti al fatto che il Forex è un mercato:

equo, nel senso che, a differenza di quanto avvenga per esempio nel mercato azionario, le decisioni di un singolo soggetto non riescono ad influire sensibilmente sulla variazione dei prezzi delle valute: nemmeno se si parla di banche centrali nazionali o di enti governativi, dal momento che rappresentano solamente il 5% dei soggetti partecipanti al mercato (il restante 95% e' formato da speculatori, come istituti di credito, fondi, società e privati come voi!);

facilmente liquidabile, con i suoi circa 4.000 miliardi di dollari di fatturato giornaliero;

con oscillazioni di prezzo ben più contenute rispetto agli altri strumenti finanziari: questo vuol dire che investire sulle valute comporta si' meno profitti ma anche meno perdite rispetto ad un investimento sul petrolio, il che e' una vera e propria manna dal cielo per i traders alle prime armi.

Come investire nel forex?

Per iniziare ad investire nel forex è possibile usare una delle piattaforme di trading presenti in tabella:

-

Deposito Min:

Licenza: Cysec 388/20

-

Deposito Min: 50

Licenza: Cysec 109/10

Il 51% dei conti degli investitori al dettaglio perde denaro quando si scambiano CFD con questo fornitore. Dovreste considerare se capite come funzionano i CFD e se potete permettervi di correre l'alto rischio di perdere il vostro denaro.

-

Deposito Min: 100

Licenza: Cysec 292/16

58.88% of retail investor accounts lose money when trading CFDs with this provider

-

Deposito Min: 100

Licenza: Cysec 169/12

1500 Strumenti disponibili

Premio Wealth & Finance 2018

-

Deposito Min: 20 (con carta)

Licenza: Cysec 319/17

Proposte senza commissioni

Il 67% dei conti degli investitori al dettaglio perde denaro quando si scambiano CFD con questo fornitore. Dovreste considerare se capite come funzionano i CFD e se potete permettervi di correre l'alto rischio di perdere il vostro denaro.

-

Deposito Min: 1000 Eur

Licenza: FCA, ASIC, JFSA, MAS, FINMA, FMA, CFSA, FSCA, BMA

ProRealTime, MetaTrader, TradingView e WebTrader

Come funziona il Forex

Come accennato poco fa, le valute si acquistano o vendono sempre in coppia (EUR/USD). La prima si chiama "valuta base" (EUR), la seconda "valuta secondaria" (USD): si opera sempre e solo sulla prima valuta! Ricordatevi l'immagine di una bilancia: se compro una valuta, vendo contemporaneamente l'altra. Ed il sassolino lo aggiungo o lo rimuovo sempre nella prima pesa.

Questo comporta che, nella coppia EUR/USD, se volete comprare euro (ed allo stesso tempo vendere dollari) cliccherete Buy EURUSD; se volete vendere euro cliccherete Sell EURUSD; se volete acquistare dollari cliccherete Sell EURUSD.Facciamo chiarezza anche su un concetto: dire "Buy" o andare "long" vuol dire comprare; cosi' come dire "Sell" o andare "short" significa semplicemente vendere. Vedi questo interessante video:

Nel Forex, le valute non si acquistano o vendono mai singolarmente, ma sempre in lotti, di diverse dimensioni:

Di primo acchito sembrerebbe che il piccolo risparmiatore non possa neanche avvicinarsi al trading, perche' difficilmente ha cosi' tanti soldi da investire. Lo strumento che vi permette di operare esiste, e si chiama leva finanziaria.

Vedi come funziona la leva finanziaria:

Il forex è il mercato che in genere offre le leve finanziarie più alte in assoluto e quindi in questo mercato è anche possibile decidere di investire piccole somme.

Che cos'è un PIP nel Forex?

Riguardo all'unita' di misura della variazione dei prezzi nelle valute, il profitto o la perdita di un'operazione si misura in PIP. Quante volte avete sentito dire che il dollaro ha guadagnato 10 PIP nei confronti dell'euro? O che lo yen e' crollato di 100 pips nei confronti della sterlina? Ma cos'è un pip?

PIP e' l'acronimo di "Price Interest Point", e semplicemente indica il più piccolo movimento di prezzo di una coppia valutaria.

Il PIP corrisponde alla:

La sua funzione è quella di calcolare il profitto o la perdita di un'operazione su valute.Su internet troverete mille e più informazioni sul PIP: e' stato detto e scritto perfino troppo, a mio parere, ed il risultato e' quello di confondere l'investitore alle prime armi. Cercheremo di essere il più semplice possibile. Ricordate due punti:

La sua funzione è quella di calcolare il profitto o la perdita di un'operazione su valute.Su internet troverete mille e più informazioni sul PIP: e' stato detto e scritto perfino troppo, a mio parere, ed il risultato e' quello di confondere l'investitore alle prime armi. Cercheremo di essere il più semplice possibile. Ricordate due punti:

il PIP e' l'unita' di misura solo delle coppie valutarie (il dollaro e' invece l'unita' di misura di materie prime, indici di borsa ed azioni);

il PIP si calcola in base all'ammontare dell'operazione effettuata, a seconda che si tratti di una compravendita da 1.000, 10.000 o 100.000 unita' di valute (1 PIP corrisponde rispettivamente a 0.1 $, 1 $ e 10 $).

La vostra piattaforma di trading converte automaticamente ed in tempo reale la variazione in PIP in guadagno o perdita in euro nel vostro capitale. Ma se proprio voleste imparare la formula, il profitto/perdita si calcola moltiplicando l'ammontare della posizione per la variazione del prezzo in pip.

Calcolo dei profitti e delle perdite

Se compriamo un lotto da 10.000 EUR/USD, e l'euro passa da 1.1300 a 1.1304 (variazione di 4 PIP, cioè 1.1304 - 1.1300 = 0.0004), allora il profitto sarà pari a 4 $ (0.0004 $ x 10.000 ). O, più semplicemente, ricordate che quando operate tramite lotti da 10.000 unita' di valute, 1 PIP equivale ad 1 $. Quindi, se vendete EUR/USD a 1.1355, e nel giro di poche ore la quotazione scende a 1.1350, allora la variazione sarà stata di 5 PIP (1.1355-1.1350). Ed in un lotto da 10.000 (dove 1 PIP = 1 $), avrete guadagnato 5 $, che corrispondono a circa 4.40 euro.

Se invece aprite in acquisto una posizione da 100.000 unita' di EUR/USD, e la quotazione varia da 1.1355 a 1.1350 (0.0005 ossia 5 PIP), in quel caso la variazione sarà sempre 5 PIP, che però in un lotto da 100.000 (dove 1 PIP = 10 $) comportano una perdita non di 5 ma di 50 $.

Se infine comprate 50.000 unita' di EUR/USD, e l'euro guadagna 5 PIP, in quest'ultimo caso la variazione determina un profitto di 5 $ (1 PIP = 5 $ nei lotti da 50.000).

Ci sono quindi due diversi metodi per calcolare il profitto o la perdita nelle operazioni su valute, che portano comunque sempre allo stesso risultato. Scegliete quello che più vi piace, senza dimenticare che, per vostra fortuna, non ci sarà mai la necessita' di fare questo calcolo manualmente, dato che ogni piattaforma di trading convertirà in maniera automatica la variazione dei PIP in euro. Presentiamo due specchietti per ciascun metodo.

METODO 1. Su una posizione in acquisto/vendita da:

10.000 => 1 PIP = 1 $

20.000 => 1 PIP = 2 $

50.000 => 1 PIP = 5 $

100.000 =>1 PIP = 10 $

250.000 =>1PIP = 25 $

METODO 2. Dato che il PIP e' la quarta cifra dopo la virgola per le valute diverse dallo yen, allora sarà sufficiente moltiplicare la variazione in PIP per l'ammontare della posizione. Ad esempio:

Buy 10.000 EUR/USD: da 1.1340 a 1.1345 => + 0.0005 $ x 10.000 = +5 $ (profitto)

Sell 10.000 EUR/USD: da 1.1340 a 1.1345 => - 0.0005 $ x 10.000 = -5 $ (perdita)

Sell 100.000 EUR/USD: da 1.1345 a 1.1340 => +0.0005 $ x 100.000 = +50 $ (profitto)

Che cos'è lo spread nel forex?

Generalmente l'apertura di un'operazione è subordinata al pagamento di una commissione al broker, il cosiddetto spread. Ma cos'è di preciso questo spread? Spread indica semplicemente la differenza tra la domanda e l'offerta di un preciso strumento finanziario (o tra prezzo-denaro e prezzo-lettera, o ancora tra "bid" e "ask").

Solitamente, una coppia di valute con un maggior volume di contrattazione ha spread inferiore rispetto ad una coppia a minor liquidita'.

Ad esempio, quando in una piattaforma di trading troverete scritto: EUR/USD 1.1350 | 1.1353, lo spread e' di 3 PIP (1.1353-1.1350 = 0.0003 = 3 PIP); se, invece, voleste operare sulla corona norvegese, in cui EUR/NOK 9.2625 | 9.2525, sara' opportuno rendersi conto che lo spread da pagare coincidera' con 100 PIP (9.2625 - 9.2525 = 0.0100 = 100 PIP), e quindi anche la commissione sara' maggiore rispetto ad un'operazione sulla coppia euro-dollaro.

Non siate superficiali in merito a questo argomento, che spesso viene purtroppo sottovalutato a torto. Non poche volte capita che alcuni investitori, dopo aver sentito al telegiornale una notizia sulla corona norvegese, hanno comprato questa moneta esotica e senza rendersene conto si sono immediatamente ritrovati il proprio saldo decurtato di 100 $.

È importante comprendere anche le eventuali spese connesse ad ogni operazione.Nel Forex evitate le valute esotiche come rublo russo, lira turca, real brasiliano, corona norvegese, ecc., e dirigetevi sulle valute piu' tradizionali come dollaro, euro, yen, sterlina ecc.

Principali coppie di valute nel forex

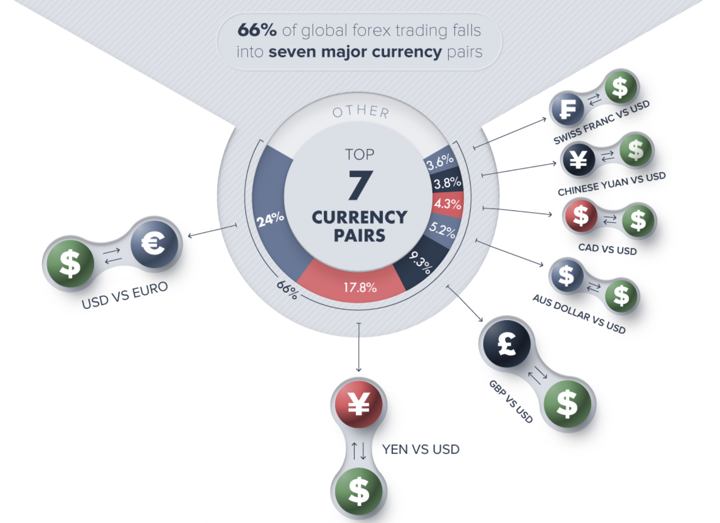

Le valute più scambiate sono EUR (euro), USD (dollaro americano), GBP (sterlina), JPY (yen), CHF (franco svizzero), AUD (dollaro australiano) e CAD (dollaro canadese). Sono sempre indicate da tre lettere: le prime due fanno riferimento all'area geografica, mentre l'ultima al nome della valuta (AUD sta per Australian Dollar). Ecco un'infografica (fonte:Visualcapitalist):

Le coppie di valute possono essere poi raggruppate in due grandi categorie:

Le coppie di valute possono essere poi raggruppate in due grandi categorie:

coppie majors, ossia quelle coppie che contengono il dollaro statunitense al proprio interno (EUR/USD; GBP/USD; AUD/USD; NZA/USD; USD/CAD; USD/JPY; USD/CHF)

cross valutari, cioe' le coppie che non contengono il dollaro USD al proprio interno: le piu' importanti sono quelle che contengono EUR, GBP e JPY (ad esempio, EUR/GBP)

Quando sentite parlare di valute esotiche, per completezza di informazione, si intendono ancora le valute di altri Paesi, come il fiorino ungherese, il rublo russo, la lira turca, la corona norvegese, ecc. Occorre porre molta attenzione quando ci si vuole avventurare in compravendite di queste monete, dal momento che, non essendo oggetto di frequenti scambi, hanno maggiori costi di commissione, che possono addirittura arrivare fino a 2-3 volte gli spread della coppia EUR/USD.

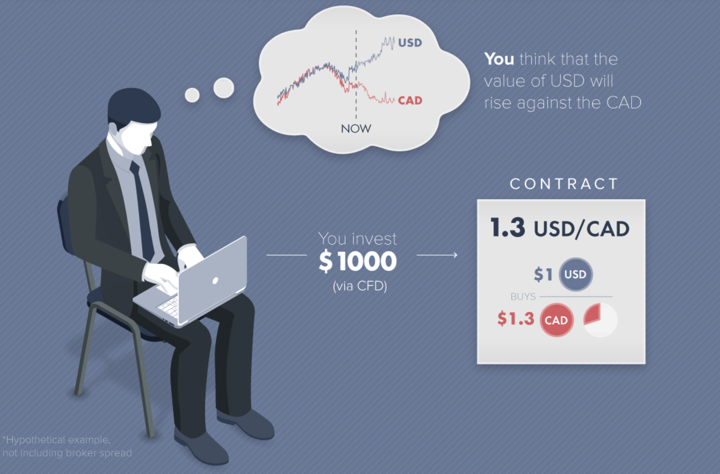

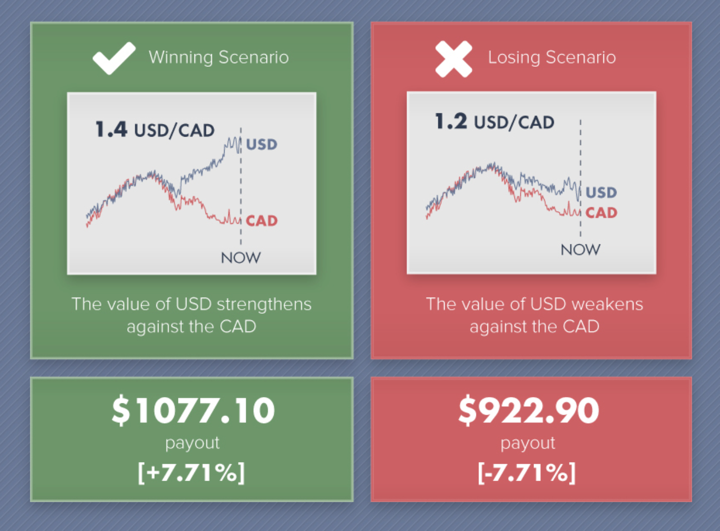

Esempio di operazione forex

Ecco questa infografica (fonte:Visualcapitalist.com) che ben rappresenta un'ipotetica scelta davanti alla quale si può trovare un trader alla volta di eseguire un'operazione nel forex.

Nel caso specifico sta valutando se entrare al rialzo o al ribasso sulla coppia USDCAD.

Chiaramente a seconda della propria analisi e del successivo movimento che farà il prezzo in seguito, si potrà ottenere un guadagno o una perdita.

Chiaramente a seconda della propria analisi e del successivo movimento che farà il prezzo in seguito, si potrà ottenere un guadagno o una perdita.

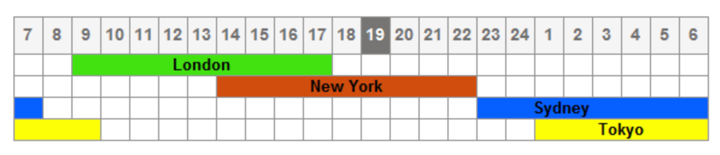

I migliori orari per il Forex

E quali sono, infine, gli orari migliori per trarre profitto dal Forex? E' vero che il mercato valutario e' aperto 24 ore su 24 da lunedì a venerdì, il che lo rende appetibile ed accessibile a qualunque investitore, ma non sempre e' attivo con la stessa intensità durante la giornata. Vi aiuto perciò a capire meglio quando è il momento migliore per orare. Tanto per cominciare, esistono 4 grandi sessioni in cui piazzare gli ordini (gli orari fanno riferimento all'ora italiana):

Londra: ore 9 - 18

New York: ore 14 - 23

Sydney: ore 23 - 8

Tokyo: ore 1 - 10

Quali sono gli orari migliori per effettuare operazioni? Quelli in cui più sessioni si sovrappongono, perché significa che il mercato è più attivo e quindi ci sono più contrattazioni. Ed in particolare, per andare dritti al punto, l'intervallo migliore per operare e' quello tra le ore 14-18, in cui avviene il maggior numero di scambi. Analizziamo ora il movimento in PIP nelle singole sessioni, con riferimento alla coppia EUR/USD:

Quali sono gli orari migliori per effettuare operazioni? Quelli in cui più sessioni si sovrappongono, perché significa che il mercato è più attivo e quindi ci sono più contrattazioni. Ed in particolare, per andare dritti al punto, l'intervallo migliore per operare e' quello tra le ore 14-18, in cui avviene il maggior numero di scambi. Analizziamo ora il movimento in PIP nelle singole sessioni, con riferimento alla coppia EUR/USD:

Australia: 65

Giappone: 66

Londra: 80

New York: 67

Il risultato e' che la sessione europea è quella più movimentata.Ora consideriamo i movimenti in PIP nell'arco dei singoli giorni della settimana:

Domenica: 24

Lunedi': 92

Martedi': 102

Mercoledi': 101

Giovedi': 83

Venerdi': 80.

Come si può agevolmente dedurre, da lunedì a giovedì il movimento in PIP è maggiore. Sconsiglierei pertanto di operare:

ogni giorno dopo le 19, perché l'interesse nel mercato cala significativamente ed il mercato appare fermo;

venerdì, perché gli operatori tendono a chiudere le proprie posizioni, se in profitto, per portare a casa i loro guadagni e trascorrere un weekend spensierato. Questo comporta una frequente ed apparentemente "illogica" fluttuazione dei prezzi di mercato.

In estrema sintesi, i momenti migliori per fare giocare in borsa con il Forex sono da lunedì a giovedì, specie durante le sovrapposizioni di più sessioni.

I rischi del forex

Per affrontare i rischi legati al mercato delle valute bisogna valutare i fattori che influenzano questo mercato. I fattori sono diversi e vengono usati per fare previsioni Forex.

Primo rischio del forex

Ecco i 4 maggiori fattori di rischio del trading Forex:

tassi di cambio

tassi di interesse

rischi di credito

rischi legati al Paese

Analizziamoli individualmente.

I tassi di cambio del trading Forex sono determinati dal rapporto domanda-offerta sul mercato mondiale. Per ridurre questo rischio e porsi in una situazione di vantaggio, è necessario stabilire i propri limiti di posizione e di perdita. Bisogna anche tenere conto delle proprie abilità di negoziare in questo mercato.

I tassi di interesse possono variare nel tempo. Gli importi degli interessi da pagare durante una trade possono quindi essere un rischio per i trader.

I rischi di credito sono rischi legati al trading Forex. La controparte (sia essa un trader, un'azienda o un'organizzazione) potrebbe, volontariamente o meno, non fare fronte ai propri obblighi economici presi in precedenza. Questo è un rischio di default di rimborso del credito.

I rischi legati al Paese sono quelli legati alla stabilità di un singolo paese, banca o istituzione implicata. Può capitare che i vari governi influiscano attivamente sul mercato valutario del proprio paese. La politica monetaria dei vari paesi può diventare quindi un fattore di rischio in questo campo. Da tenere sott’occhio sono soprattutto i mercati emergenti o quelli con gravi problemi economici.

Secondo rischio del forex

Come spiegato sopra, il Forex ha i suoi rischi. Alcuni di questi possono essere facilmente eliminati (come la scelta oculata dei broker migliori), altri vanno gestiti e minimizzati in qualche maniera. Una strategia ottima per la gestione del rischio di trading è quella del Money Management. Consiste nella suddivisione del capitale in piccole parti (del 5% dellìintero) che andranno destinate ad operazioni diverse tra loro.

Sottovalutare i rischi del trading Forex, quindi, può essere pericoloso e generare potenziali perdite economiche. Ci sono molte opinioni sul Forex che sono originate dall’ignorare i rischi di questo mercato. Molte recensioni negative sul trading Forex hanno questa causa. Il trucco sta nel prendere le dovute cautele e accortezze in questo settore del trading.

Avere delle contromisure ai rischi non vuol dire annullarli del tutto, ma semplicemente renderli meno influenti possibile sul proprio capitale complessivo.

Terzo rischio del forex

La leva finanziaria è uno strumento molto usato dai trader del Forex. Perché? Perché consente di moltiplicare i guadagni. E’ quindi uno strumento molto potente a disposizione dei trader. Ad esempio, se si usa una leva finanziaria di 300, si moltiplicano per 300 anche i profitti. Questa sua peculiarità la rende molto usata dai trader mondiali.

La leva finanziaria aumenta anche i rischi perché oltre a moltiplicare i guadagni moltiplica anche le perdite. In ogni caso, è preferibile operare con la leva finanziaria (tipica dei broker con CFD) piuttosto che con la marginazione (tipica dei broker bancari).

Infatti, con la leva finanziaria la perdita massima è quella depositata sul conto per il trading (e se intelligentemente si usa lo stop loss la perdita può essere decisamente inferiore), invece usando la marginazione non vi è limite teorico alla perdita (alcuni hanno perso anche la casa).

Quarto rischio del forex

Come già detto, sono cruciali le strategie da usare nel fare trading Forex. Un primo aspetto è il controllo del rischio. Per fare questo è fondamentale usare lo “stop loss” cioè impostare la massima perdita tollerabile. Al suo raggiungimento si esce dalla trade.

Impostare correttamente lo stop loss è molto importante non solo per evitare eccessive perdite ma per massimizzare i profitti. Non deve essere eccessivamente stretto perché questo porterebbe a chiudere anzitempo delle potenziali trade proficue, né troppo largo perché potrebbe portare una perdita eccessiva. Serve quindi un po’ di equilibrio che va acquisito con il tempo e l’esperienza. Se per ogni operazione si calcola un rischio di perdita massimo del 5% del capitale totale investito significa che si sta operando con strategia.

Quinto rischio del forex

Oltre ai rischi di truffe e i rischi propri del trading Forex, vi è anche il rischio di avvicinarsi a questo mercato senza le dovute conoscenze. Abbiamo già trattato lo strumento dello stop loss, cioè la possibilità di impostare un tetto massimo alle perdite tollerabili. Usandolo si può decidere in anticipo la propria perdita massima.

Questo è uno strumento per gestire i rischi nel trading Forex, ma chi non conosce bene gli strumenti disponibili sul mercato non ne può usufruire. Il consiglio è quindi di studiare sempre il mercato Forex prima di operarvi. La mancanza di conoscenza del trading piò portare anche ad un altro genere di rischio, quello emozionale.

Il fattore psicologico dei trader può essere talmente forte da influenzare l'andamento di interi mercati. Emozionarsi davanti ai guadagni e deprimersi davanti alle perdite può portare a fare dei ragionamenti sbagliati e di conseguenza iniziare a operare senza una strategia precisa.

Correlazione tra valute e materie prime

Nel trading ci sono moltissime correlazioni, dirette o indirette, tra materie prime e valute.

A titolo esemplificativo, basta citare quella tra oro o petrolio e dollaro statunitense, che ne costituisce l'unita' di misura: se si apprezza il dollaro, tendenzialmente si deprezza l'oncia d'oro o il barile di petrolio (correlazione indiretta). Quindi si potrà vendere/comprare dollaro USD anzichè comprare/vendere petrolio OIL o oro GOLD: sarà sicuramente un'operazione meno stressante per il vostro battito cardiaco, dato che la volatilità dei prezzi delle valute e' sicuramente inferiore rispetto a quella delle materie prime.

Diretta, al contrario, e' la relazione tra oro e dollaro australiano, dal momento che l'Australia e' un Paese ricco di risorse naturali, in cui l'agricoltura e le materie prime (in particolare oro e metalli preziosi) costituiscono circa il 60 % delle esportazioni della Nazione. Questa e' la ragione per cui se si apprezza l'oro, si apprezzerà verosimilmente anche il dollaro australiano. Anche in quest'ipotesi, acquistare dollari australiani AUD vi farà dormire sonni ben più tranquilli in caso di investimento errato, poiché, come appena spiegato, le oscillazioni di prezzo delle valute sono decisamente più contenute rispetto a quelle delle commodities.

Diretta, ancora, e' la correlazione tra petrolio e dollaro canadese o rublo russo: entrambi grandi esportatori di greggio naturale, il petrolio rappresenta il 10 % delle esportazioni per il Canada e addirittura quasi il 40 % delle esportazioni per la Russia.

Cosa vogliamo insegnarvi con quest'articolo? L'obiettivo è quello di insegnarvi ad operare con intelligenza e prudenza, in rapporto alla vostra esperienza nel settore ed alle vostre disponibilità economiche: spesso il trader apre operazioni in base a quanto legge sul giornale o sente in televisione, senza pero' avere piena consapevolezza del rischio cui andrà incontro nè di una corretta gestione del portafoglio.

Se proprio non riuscite a resistere all'impulso di operare sulla notizia, senza volere prima incrementare le vostre conoscenze della materia e delle diverse oscillazioni che caratterizzano ciascuno strumento finanziario, a questo punto speriamo di avervi fornito qualche suggerimento per operare "indirettamente" sulle materie prime tramite le valute.

In questo modo, a titolo meramente esemplificativo, se dovessero essere rilasciati dati negativi sul petrolio (ad esempio, una riduzione della produzione negli USA o un aumento delle scorte di petrolio, cui conseguono una maggiore dell'offerta e quindi una riduzione della domanda e, in un'ultima analisi, del valore del barile), potrete vendere dollaro canadese anziché vendere direttamente 500 barili di petrolio: sarà un'operazione che vi farà perdere sicuramente meno denaro rispetto a quanto potrebbe accadere se operaste direttamente sulla materia prima.

Attenzione però! Tra valute e materie prime vi è un legame tendenzialmente, ma non completamente, perfetto. Tenete sempre bene a mente che:

la valuta risente delle scelte di politica monetaria di ogni Paese

i market mover delle valute (cioè le notizie macroeconomiche, quali i dati sul PIL, sulla variazione dell'occupazione, su un annuncio del tasso di interesse) sono nella maggior parte dei casi indipendenti dalle materie prime.

Ciò premesso, analizzato i pro ed i contra di ogni scelta di investimento, mi sento assolutamente in dovere di incitarvi a non operare sulle commodities finché non sarete un po' più esperti della materia: fino a quel momento, continuate a fare pratica sulle valute. Meno guadagni ma anche meno spiacevoli sorprese.

Potrebbe interessarti anche:

FAQ

Cos'è il Forex?

Il forex è il mercato delle valute mondiali (come ad esempio euro e dollaro EURUSD) che vengono scambiate attraverso delle piattaforme online.

Simo Ilmari Dodero

Trader e Analista dei Mercati

LinkedIn

Esperto di analisi tecnica, price action e algoritmi quantitativi applicati al trading online sui mercati finanziari. Si è sempre interessato alla finanza, dedicando gli studi all'analisi grafica e anche all'analisi fondamentale dei mercati finanziari. Esperto nell'utilizzo di Metatrader 4 su cui ha tenuto webinar e corsi per trader principianti e intermedi.