Sapevi che lo Stop Loss è una funzione automatica per arginare le perdite quando si fa trading di CFD? Le piattaforme di trading CFD generalmente offrono questa funzione di ordine automatico chiamata Stop Loss e anche quella di Take Profit. In questo modo è possibile fissare in anticipo un limite massimo di perdita o profitto a cui si è disposti ad esporsi nel caso in cui il mercato inverta la direzione prevista.

Pertanto, in questa lezione risponderemo alle domande: cos'è lo Stop loss, a che livello deve essere impostato e quanti tipi ci sono. Prima di iniziare, puoi aprire la tua piattaforma demo eToro (clic) per seguire in modo più pratico le spiegazioni sullo Stop Loss e fare pratica.

Rispondiamo prima alla domanda che cos'è lo Stop Loss.

Cos'è lo Stop Loss?

Lo "Stop Loss" è un ordine automatico che indica al broker quando chiudere una posizione aperta. Questi ordini sono generalmente disponibili su tutte le piattaforme di trading CFD (vedi lezione 4). In questa lezione lo chiameremo ordine Stop con il suo nome inglese poiché in molte piattaforme di trading la traduzione può variare, sebbene la sua funzione sia la stessa.

Gli ordini stop possono essere generalmente classificati come segue:

Stop loss: è un ordine che permette di impostare un livello di perdita per l'operazione in modo che la piattaforma chiuda automaticamente la posizione quando raggiunge quel prezzo. È come se ordinasse alla piattaforma: "se il prezzo scende a questa cifra... chiudi la posizione". In questo modo lo stop loss pone un limite alle perdite senza la necessità di stare fisicamente vicini al computer o al dispositivo mobile.

Take profit o Stop limit: con questo ordine possiamo impostare un livello di profitto (invece di chiudere in perdita) per l'operazione in modo che la piattaforma chiuda automaticamente la posizione quando raggiunge quel prezzo. È come se si ordinasse alla piattaforma "se il prezzo sale a questa cifra... chiudi la posizione". In questo modo il Take Profit o stop limit pone un limite ai profitti al raggiungimento di un determinato obiettivo. È interessante il fatto che si possa anche dire che questo ordine consente di raccogliere i profitti.

Cosa succede se non viene attivato?

Ovviamente se questi due ordini automatici non venissero attivati le perdite potrebbero arrivare ad essere molto consistenti. Lo stop consente di gestire il rischio di perdita. Questi due ordini appartengono opportunamente al trading automatico per proteggere il capitale, anche nel caso in cui non si possano monitorare le operazioni di persona.

Ad esempio, supponiamo di aprire una posizione Long o Short con qualsiasi strumento finanziario e di attivare lo Stop Loss a un certo livello. Una volta che la posizione raggiunge questo livello di prezzo, la posizione verrà chiusa automaticamente, fermando di fatto eventuali ulteriori perdite. Questa è una funzione di trading automatico (perché si attiva automaticamente), sebbene debba essere impostata manualmente.

Immagina che un investitore non attivi lo Stop Loss impostando manualmente l’uscita dall’operazione. In tal caso, la posizione non verrà chiusa automaticamente. Naturalmente è anche possibile chiudere manualmente la posizione sul mercato aperto in qualsiasi momento, senza far scattare la chiusura in perdita.

Ora prova ad esercitarti con delle simulazioni di trading di CFD Forex sulla piattaforma di trading eToro, con i vari strumenti di gestione del rischio di facile utilizzo (puoi aprire un conto demo ed esercitarti se non ne hai già uno).

Nota: I trader tendono ad attivare stop automatici ogni volta che possono, soprattutto in mercati molto volatili.

Quanti tipi di Stop Loss ci sono?

Ci sono diversi tipi di Stop Loss, così come diversi criteri per calcolarlo, ma non esiste un modo universale o migliore per farlo. Ciò che conta di più è capire il livello di rischio che si vuole sostenere, decidendo dove posizionarlo.

C'è anche la possibilità di esercitarsi per capire a che livello impostare lo Stop Loss sulla piattaforma demo di eToro senza deposito, solo con denaro virtuale (clic).

Le principali tipologie di stop loss sono:

In percentuale

Per valore monetario

Da pattern candlestick e figure grafiche

Secondo livelli tecnici (supporti e resistenze statici e dinamici)

In base alla volatilità (utilizzando l'indicatore ATR).

Ora esamineremo brevemente questi diversi tipi di Stop uno per uno.

Stop loss basato sulla percentuale

Questo tipo di stop loss viene applicato quando si esce dalla posizione dopo che il prezzo si è mosso contro la direzione prevista di un livello percentuale determinato dall'investitore. Per esempio, se non vogliamo perdere più dell'1% del capitale di trading (per operazione), cercheremo un livello adatto di resistenza o supporto. Se siamo convinti dell'entry level, è possibile impostare lo stop loss qualche PIP o punto sopra o sotto di esso, modificando il capitale investito in modo tale da non perdere più dell'1% del capitale.

Questo è un metodo ampiamente utilizzato dai trader, poiché il numero di PIP è ridotto dove si trova il livello SL. In questo modo solo l'1% del capitale è a rischio. Per far fallire velocemente il conto in queste condizioni dovresti perdere 100 volte più spesso, cosa quasi impossibile.

Stop loss monetario

Questo è un tipo di ordine che si basa sulla perdita monetaria che può essere sostenuta, piuttosto che su un livello di prezzo. Ad esempio, il trader può decidere di chiudere la posizione dopo aver subito una perdita monetaria da lui stesso preventivamente determinata.

Stop loss basati su pattern grafici

Gli stop loss basati su pattern candlestick e grafici sono inseriti a livelli di prezzo che potrebbero invalidare l'operazione. Si basano sulle formazioni del pattern di alcune candele (ad esempio il pattern Hammer, Shooting Star, Swallow, ecc.) o su grafici di inversione o di continuità (ad esempio doppio basso, doppio alto, spalle-testa-spalle, triangolo, ecc. .).

Stop loss basato su livelli tecnici

Questo stop utilizza supporto e resistenza statici o dinamici per identificare il livello di prezzo più adatto che invaliderà la posizione corrente. Ad esempio, ci sono strategie in cui ogni volta che il prezzo aumenta, se stiamo acquistando, alzano l'SL a un nuovo livello di supporto se il mercato si muove a favore. E lo stesso vale se siamo in vendita, quando si crea nuova resistenza e il prezzo continua a scendere, anche l'SL si aggiorna, scendendo a nuovi livelli di resistenza più vantaggiosi.

Stop loss per volatilità

Lo stop loss basato sulla volatilità è considerato più “stabile” degli altri. Come mai? Perché posizionare lo stop order in base alla volatilità permette ai prezzi di avere “spazio per muoversi”, impedendo loro di fermarsi prematuramente a causa di movimenti temporanei contrari ai prezzi. Questo stop loss è tradizionalmente impostato utilizzando l'indicatore ATR a 14 periodi.

Ora andiamo a spiegare come attivare lo Stop Loss per un trade. In questo esempio abbiamo utilizzato la piattaforma eToro, in quanto intuitiva e pratica per fare pratica con lo stop.

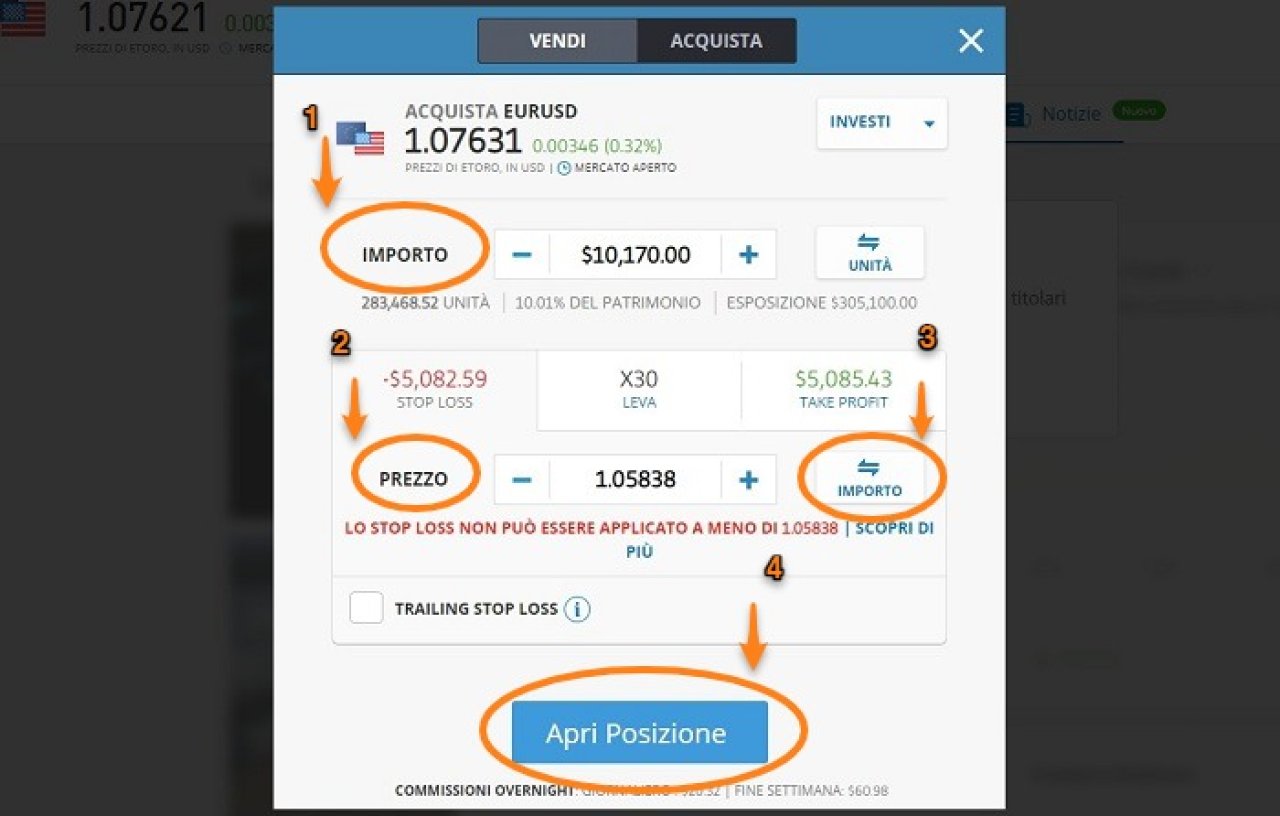

Supponiamo di aprire una posizione rialzista sulla coppia di valute EUR/USD. Cerchiamo innanzitutto questo strumento dalla sezione "Cerca" nel menu di sinistra di eToro, selezioniamo Valuta (Forex) e poi clicchiamo sul pulsante EUR/USD. In alternativa, digita il nome della coppia direttamente nel motore di ricerca. Una volta selezionato lo strumento, procediamo all'apertura dell'ordine cliccando su "Investi" e poi vedremo qualcosa di simile all'immagine seguente.

Scegli l'importo che vuoi negoziare (puoi anche aumentare il margine richiesto senza dover superare di molto la cifra). Ora puoi attivare lo Stop Loss dalla finestra dell'ordine come mostrato nella immagine, semplicemente facendo clic su “Stop Loss”.

Nella tabella corrispondente puoi inserire un valore a livello di "Prezzo" o un "Importo" economico cliccando su, per indicare la somma di denaro che sei disposto a perdere nel caso in cui l'operazione non andasse come previsto.

Una volta attivato lo Stop Loss, puoi aprire la posizione facendo clic sul pulsante blu "Apri Posizione".

È possibile attivare lo Stop Loss in una posizione già aperta?

Lo Stop Loss (detto anche SL) può essere attivato sia prima dell'apertura di una posizione che quando questa è già aperta.

Questa operazione è nota come modifica di un ordine. Sulle piattaforme di trading CFD questa opzione è sempre disponibile e non richiede alcun costo aggiuntivo.

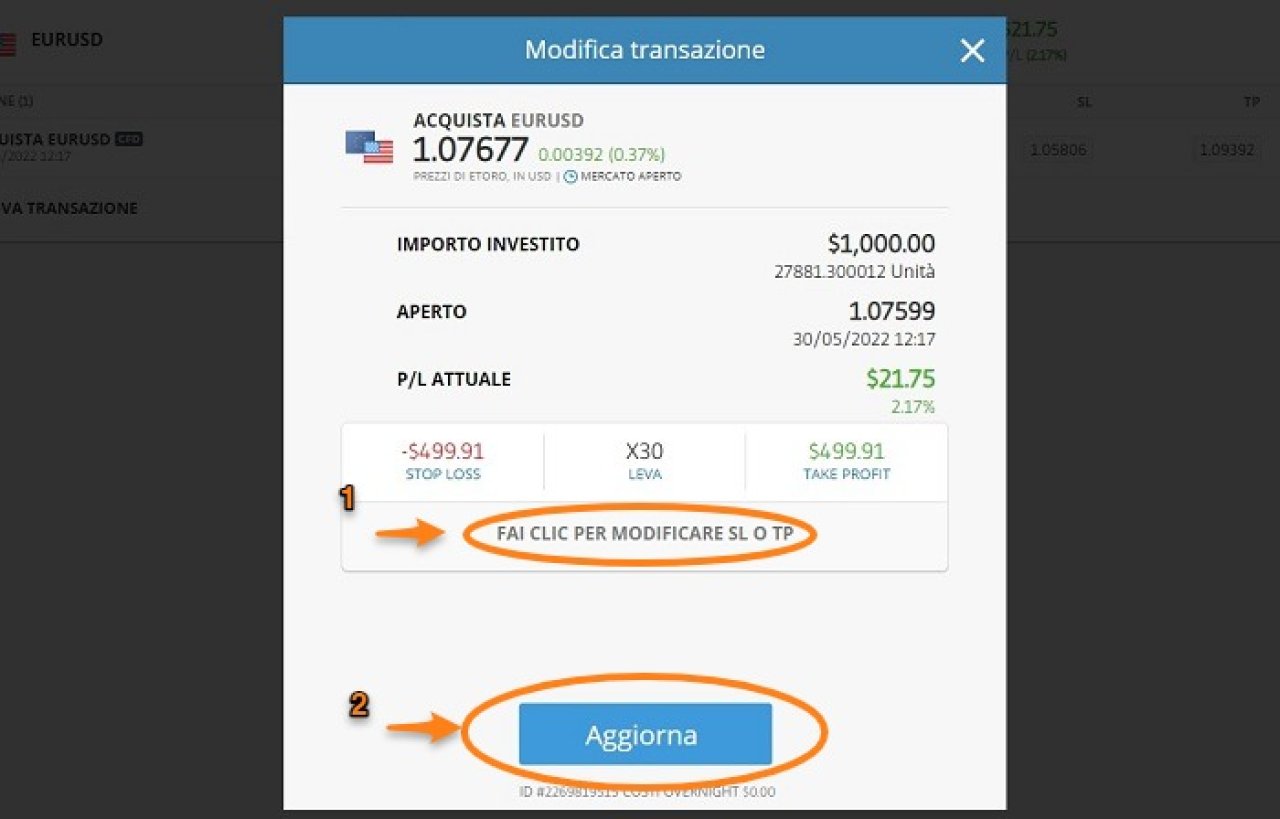

Ad esempio, in eToro per attivare uno Stop Loss su una posizione già aperta (magari perché ti sei dimenticato di attivarlo all'apertura della posizione, visto che in alcuni asset è obbligatorio attivarlo, mentre con altri no), puoi procedere come segue:

Cerca la posizione aperta nel menù a sinistra di eToro alla voce "Portafoglio", e una volta individuata puoi modificare l'ordine aperto.

Per attivare lo Stop Loss nella posizione desiderata, cliccare sullo strumento e si aprirà una sezione dove inserire il valore desiderato nel campo "SL".

Questa operazione per modificare o aggiungere lo Stop Loss non differisce da quella eseguita all'apertura della posizione. Una volta definito lo Stop Loss, puoi fare clic su "Aggiorna". Se non avremo attivato lo Stop Loss in precedenza, comparirà la scritta "Fai clic per modificare SL o Tp". In tal caso, possiamo impostare lo SL desiderato.

Questi stessi passaggi si applicano anche alla modifica o all'attivazione di un Take Profit.

3 regole per applicare lo stop loss

Così come è importante sapere cos'è lo stop loss e come attivarlo, è altrettanto importante conoscere 3 regole fondamentali per impostare lo stop loss e sfruttare al meglio il mercato. Possiamo imparare a utilizzare strumenti di gestione del rischio come Stop loss anche sulla piattaforma demo gratuita di Plus500 (clicca).

Vediamo quindi le 3 regole base per sapere a quale livello impostare lo stop loss prima di aprire o modificare la posizione.

Regola n. 1: selezionare un target price di ingresso

È rischioso entrare nel mercato aprendo una posizione senza avere un target price. Pertanto, è importante studiare un prezzo obiettivo ed entrare nel mercato solo in quel momento.

Seguendo questo principio, puoi impostare il tuo stop loss a breve distanza dal punto di ingresso, ad un livello che i prezzi potrebbero eventualmente raggiungere se il mercato invertisse la direzione prevista della tua analisi. In questo modo lo stop loss ti darebbe la possibilità di uscire dal mercato senza subire perdite enormi, di analizzare la situazione, e magari rientrare ad un prezzo più favorevole.

Regola n. 2: Calcola il tuo stop loss

È importante decidere in anticipo quanto capitale sei disposto a rischiare (in termini di pips o denaro). Lo stop loss deve anche essere inferiore al profitto atteso su un determinato trade. Cosa significa questo? Significa che il livello del prezzo per uscire dal mercato, in perdita, deve essere più vicino al prezzo di ingresso sul mercato o al prezzo di uscita in profitto.

Ma ci sono strategie che fissano lo stop loss a una distanza maggiore o cercano pochi PIP di profitto, anche se queste sono aspettative troppo alte.

Regola n. 3: Definire prima un piano di trading

Il piano di trading può includere un'analisi e una selezione in anticipo dei prezzi di entrata e uscita del mercato favorevoli, sia in profitto che in perdita. Inoltre, devi dedicare tempo allo studio e all'analisi delle condizioni di mercato ed evitare di entrare impulsivamente o sulla base di informazioni incomplete.

Pertanto, un'operazione dovrebbe essere sempre preceduta da una fase di studio, in modo che dopo aver spento il computer la mente sia libera da preoccupazioni e non si pensi all'argomento per ore. Infatti, l'obiettivo dello stop loss e del take profit è quello di darti la certezza di aver fatto trading nel modo migliore.

Seguire queste regole può consentire di utilizzare gli stop al pieno delle loro potenzialità. È anche opportuno seguire la gestione del rischio e cercare di far corrispondere lo stop per ogni operazione al suo livello economico. Pertanto, ovunque sia il livello di Stop Loss, possiamo fare in modo che lo stop corrisponda sempre approssimativamente allo stesso livello modificando l'importo investito o modificando la leva finanziaria. Variando questi due elementi possiamo far corrispondere lo Stop a quella che vogliamo impostare come massima perdita. Generalmente, la SL dovrebbe corrispondere di molto all'1 o al 2% del nostro capitale.

Dobbiamo sempre attivare gli arresti automatici?

La risposta è che a volte dipenderà dal broker. Una posizione potrebbe essere chiusa automaticamente senza aver attivato lo Stop Loss solo se il broker non consente posizioni di debito. In tal caso sarà il broker stesso a chiudere unilateralmente tutte le posizioni debitorie. Ma solo alcuni broker offrono questa opzione, come Plus500, quindi non aspettarti che il trader vada in "deficit" o permetta di superare il capitale disponibile sul conto. Di conseguenza, il trader non perde più denaro di quello che possiede, poiché la margin call si attiva automaticamente.

C'è un modo per ridurre il rischio senza attivare la SL? Sì, certo: utilizzando un conto demo per fare pratica, come quello offerto dai broker che abbiamo presentato. Se vuoi procedere ad investire soldi veri esponendoti al rischio, sarà molto utile attivare sempre lo Stop loss.

Un conto demo è uno strumento di formazione efficace perché offre l'opportunità di implementare strategie e verificarne l'efficacia. Ad esempio, i trader che adottano determinati sistemi o tecniche spesso aspettano diverse settimane per testarli bene.

Se vuoi iniziare a fare trading su un conto demo per esercitarti con i diversi livelli di SL, puoi anche aprirlo gratuitamente:

L'82% di conti di investitori al dettaglio perdono denaro a causa delle negoziazioni in CFD con questo fornitore. Valuti se può permettersi di correre questo alto rischio di perdere il proprio denaro.

Come attivare questi ordini automatici dopo aver aperto una posizione? Esistono altri tipi di ordini automatici? Nella prossima lezione risponderemo a queste domande.

Lezione 9 Ordini di trading

Simo Ilmari Dodero

Esperto di trading e Analista dei mercati

LinkedIn

Esperto di analisi tecnica, price action e algoritmi quantitativi applicati al trading online sui mercati finanziari. Si è sempre interessato alla finanza, dedicando gli studi all'analisi grafica e anche all'analisi fondamentale dei mercati finanziari. Esperto nell'utilizzo di Metatrader 4 su cui ha tenuto webinar e corsi per trader principianti e intermedi.