Per pattern di prezzo ci riferiamo a un insieme di punti costituiti da resistenza e supporto che si sviluppano a seguito di correzioni di trend. Sapere come identificare i modelli di prezzo offre ai trader l'opportunità di interpretare il sentimento del mercato o vedere possibili entrate o uscite per fare trading appena in tempo.

Pertanto, in questa lezione risponderemo a diverse domande sui modelli di prezzo, come: quali sono i modelli più popolari e come puoi fare trading con loro? Partiamo dalla prima domanda, ovvero quali sono i Price Pattern.

Per iniziare, analizziamo quali sono i modelli di prezzo.

Modelli di prezzo: cosa sono

I modelli sono formazioni o figure che formano i prezzi nei grafici azionari. Questi punti sono combinati tra Supporti e Resistenze che formano i cosiddetti pattern di prezzo.

In questo modo, quando si forma un pattern, gli analisti ritengono che tali formazioni diano possibili indicazioni sull'andamento futuro.

Quali applicazioni vengono date ai modelli di prezzo

Ad esempio, un modello di prezzo potrebbe indicare che gli operatori di mercato hanno un certo atteggiamento psicologico. Ciò consente loro di fare una previsione del suo comportamento, cioè previsioni dei futuri movimenti dei prezzi.

Allo stesso modo, un modello che si rompe indica un ulteriore sviluppo nella stessa direzione in cui è stata rotta la linea di supporto o resistenza. Il target (la variazione del prezzo minimo atteso) è pari all'altezza della formazione in percentuale.

Facciamo un esempio. Se un modello di prezzo che si è sviluppato tra $ 10 e $ 11 si rompe, potrebbe indicare che lo strumento finanziario continuerà a salire a $ 12,1 (10% in più) o più. Ciò significa che finché dura il motivo grafico, anche il prezzo si svilupperà per un po'.

I modelli di prezzo offrono anche forti indicazioni di acquisto o vendita quando scoppiano. In questo modo, se il trader riesce ad individuarli e ad operare di conseguenza, forse potrebbe essere una buona decisione. Ad esempio, se un rapporto di ricerca di Investtech mostra che i segnali di acquisto offerti dai modelli rettangolari sono corretti il 67% delle volte, forse i trader potrebbero utilizzare queste indicazioni a loro vantaggio.

Per l'analisi tecnica con pattern di prezzo, è necessaria una piattaforma di trading, come quelle che stiamo analizzando in questo corso CFD.

E in questa lezione utilizzeremo spesso i grafici gratuiti di eToro. Se vuoi, puoi aprire un conto demo per seguire direttamente gli esempi che faremo sulla piattaforma (clicca) da qui.

Poiché i CFD sono strumenti complessi e soggetti a leva finanziaria, presentano il grande rischio di perdere denaro rapidamente. In effetti, il 51% dei conti degli investitori al dettaglio perde denaro quando negozia CFD da questo fornitore. Pertanto, prima di investire, devi essere sicuro di aver compreso come funzionano i CFD e se sei in grado di correre il rischio di perdere i tuoi soldi.

Quali sono i modelli di prezzo più noti

I modelli di prezzo più noti sono:

Doppio massimo

Triplo massimo

Doppio o triplo minimo

Spalla-testa-spalla (Head & Shoulders)

Cunei

Triangoli

Rettangoli di inversione

Bandiera, gagliardetto

Canali

Rettangoli di continuità

In questa lezione analizzeremo questi pattern di prezzo uno per uno. I segnali di alcuni di questi modelli di prezzo si rafforzano se aumenta anche il loro volume, mentre si indeboliscono se diminuisce. Iniziamo.

Modello Doppio Massimo

Il modello di prezzo doppio massimo è caratterizzato da due picchi (vedi punti A e C nell'immagine) con più o meno la stessa altezza. Questo pattern è completo se il prezzo si sposta al di sotto del livello del minimo precedente (Punto B), nel mezzo dei due picchi. Come regola generale, il secondo picco al punto C è accompagnato da un volume di scambi inferiore. E al punto di rottura (D) il volume aumenta. Durante il movimento successivo, il prezzo potrebbe rompersi o ritirarsi fino alla linea di fondo, come mostrato nell'immagine.

Questi modelli di prezzo sono ribassisti se il trend o l'oscillazione sono rialzisti. Il trend ribassista o swing potrebbe essere un doppio o triplo minimo. In inglese (la lingua del trading) corrispondono a “double maximum” o “double top”, e “double minimum” o “double bottom”.

Infatti è importante conoscere questi nomi in inglese perché è facile imbattersi in una pubblicazione che utilizzi questi termini. Ad esempio, un post potrebbe menzionare "un double minimum su un timeframe EUR/USD M30". Se lo conosciamo solo come "doppio minimo" potremmo non sapere di cosa si tratta.

Doppio Massimo Reversal pattern

Anche questi modelli di prezzo sono considerati dati di inversione. Come suggerisce il nome, invertono la direzione in una tendenza, anche piccola, come un'altalena. Ad esempio, il prezzo potrebbe essere in un trend rialzista o in una fase di oscillazione rialzista. Se non c'è un trend in corso, il doppio massimo non è valido.

Allo stesso modo, può essere un'oscillazione contro il trend primario, il segnale della fine di una correzione e un ritorno al trend primario. Nel caso di un trend primario, si tratta di uno scenario di trend up finale. E alla fine di un trend rialzista, il prezzo può rimbalzare solo una volta, iniziare a scendere e girarsi creando un nuovo minimo relativo. Quindi salirà di nuovo, rimbalzando e colpendo la resistenza allo stesso livello del primo rimbalzo, per poi crollare.

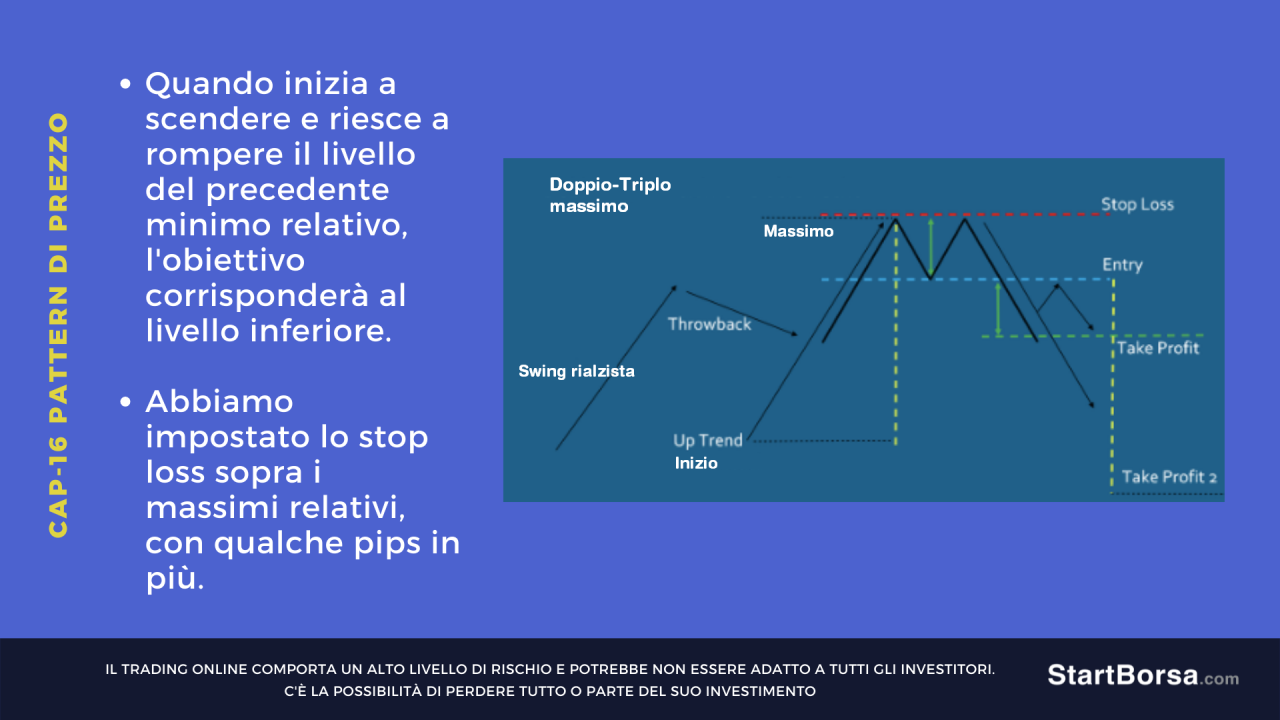

Come vedremo in seguito, al concetto di "stesso livello" bisogna aggiungere "approssimativamente". Una volta che il prezzo inizia a scendere e riesce a rompere il livello del relativo minimo segnato prima, il target corrisponderà al livello più basso (cioè l'altezza tra la linea immaginaria formata dai due massimi e il minimo relativo, dal punto in cui si rompe verso il basso). Per precauzione, lo stop loss viene impostato al di sopra dei massimi relativi, con qualche Pip in più, per evitare magari di raggiungere un terzo massimo, in modo che il suo stoppino superiore non attivi lo stop loss.

Esempio reale di doppio massimo

L'immagine seguente mostra un esempio pratico di doppio massimo. Siamo di fronte a un grafico EUR/USD con un timeframe H4 e un prezzo apparentemente proveniente da una tendenza al ribasso. Il prezzo fa una correzione e rimbalza dalla linea di resistenza, sembra scendere, ma rimbalza indietro dalla linea di supporto, creando il minimo relativo e un possibile ingresso, per salire di nuovo.

Infine, si ribalta proprio dove era rimbalzato poco prima. Di conseguenza, abbiamo i 3 punti, due massimi e il minimo relativo. Per entrare abbiamo impostato lo stop loss alcuni PIP al di sopra dei massimi relativi ed è possibile eseguire un ordine in sospeso del tipo “sell stop”. Potremmo anche tenere d'occhio come reagisce il prezzo al livello di entrata.

Questa cifra sarebbe ulteriormente confermata se i due massimi relativi sono a un livello di Resistenza o accompagnati da un indicatore che indica una divergenza o una zona di ipercomprato, soprattutto nel secondo massimo.

Per alcuni trader questo scenario rappresenta un'opportunità per entrare "Short" (con una posizione di vendita) e con il doppio massimo. Ad esempio, sul grafico di eToro gratuito qui di seguito abbiamo anche applicato una divergenza accanto all'indicatore tecnico MACD.

Modello Triplo Massimo

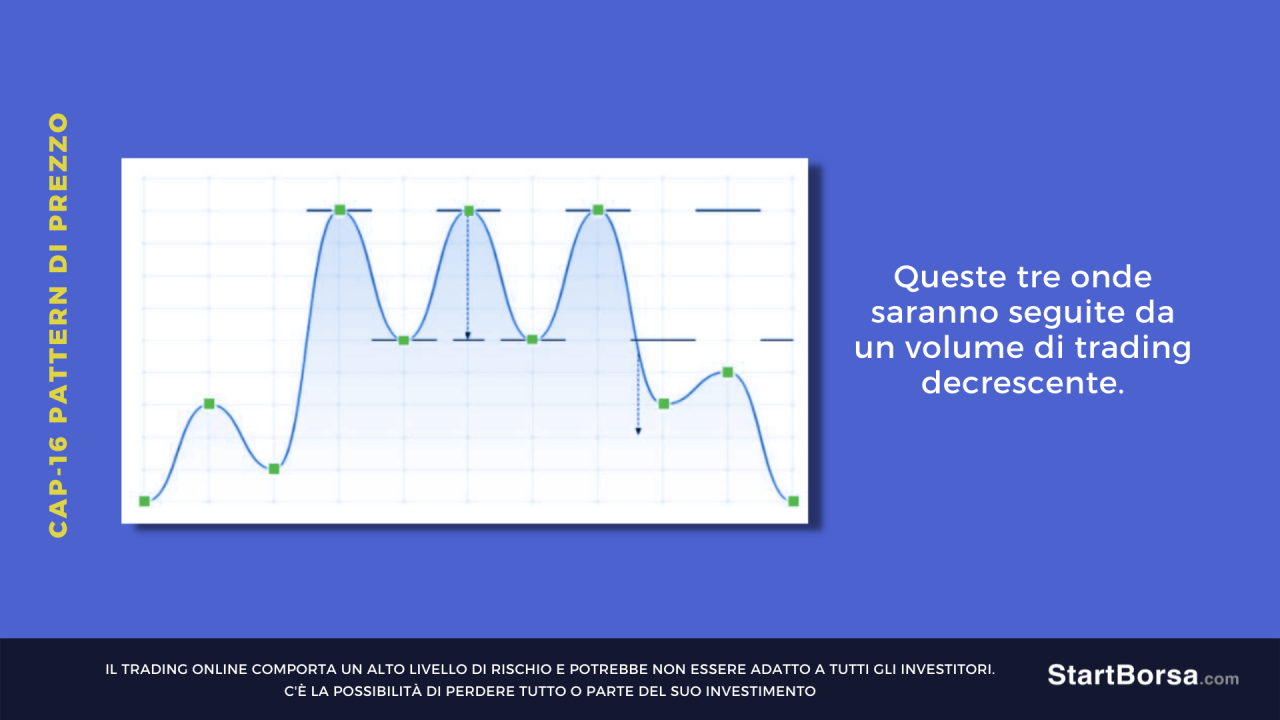

Il triplo massimo si verifica quando il volume degli scambi generalmente diminuisce ad ogni picco sequenziale. Anche il superamento della linea di supporto può essere seguito da un volume più elevato.

Il pattern è completo quando il prezzo scende al di sotto dei livelli di supporto delle precedenti due onde inferiori. Inoltre, nel modello Triple Bottom, il prezzo deve chiudere al di sopra dell'altezza della resistenza dei picchi precedenti per essere completo. Guarda l'immagine seguente. Potrebbe anche essere considerato un segnale di inversione se il prezzo salisse al di sopra del precedente massimo o minimo. Un fattore molto importante per il completamento del modello è l'aumento del volume delle operazioni.

Il Triple Top è un modello simile alla figura Spalla-Testa-Spalla, con l'eccezione che i tre picchi sono allo stesso livello.

Queste tre ondate saranno seguite da un volume di scambi decrescente. La figura è completa non appena il prezzo scende al di sotto dei livelli di entrambe le onde inferiori mentre il volume degli scambi aumenta.

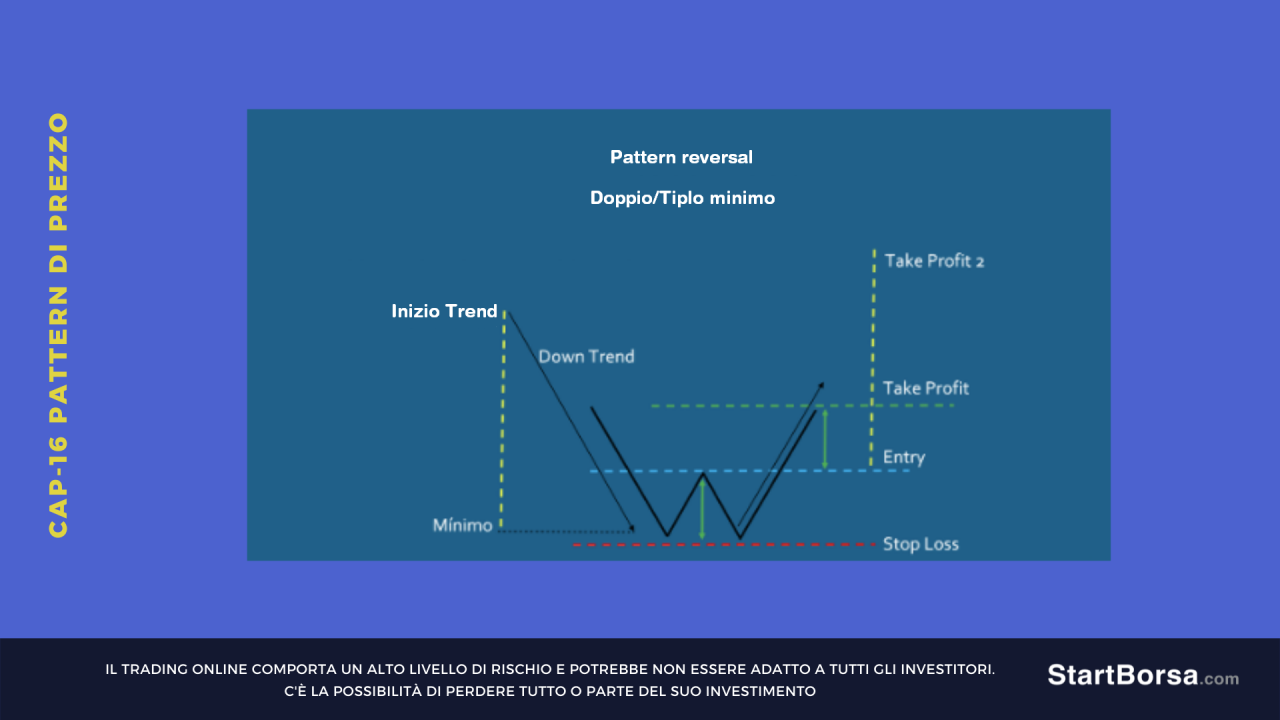

Modello Doppio-Triplo minimo

Il modello a doppio minimo è l'esatto opposto del doppio massimo. Questo modello di prezzo ha in comune con gli altri il volume significativo delle operazioni. In effetti, il prezzo schizza fino ai livelli più alti e può tornare al punto di rottura nella parte inferiore del mercato.

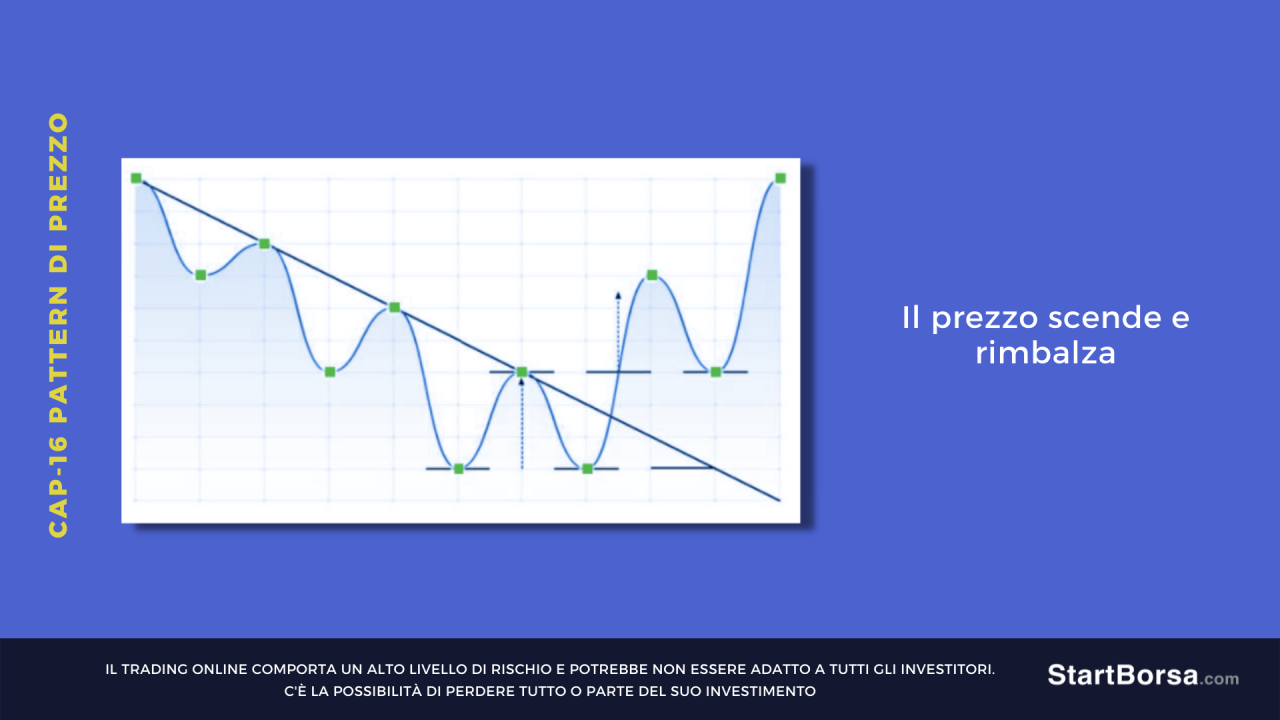

Se qualcuno capisce il concetto di doppio massimo, non dovrebbe avere troppe difficoltà con il doppio minimo, perché seguono lo stesso concetto. In questi modelli, il prezzo scende, fa un rimbalzo e risale un po', segnando un massimo relativo. Questo sarà l'entry level in caso di un terzo rimbalzo alla stessa altezza del primo. Se riesce a rompere il livello del secondo rimbalzo (il massimo relativo), si pone come target ciò che corrisponde all'altezza tra i due minimi e l'entry level. Facciamo un esempio pratico.

Quello che segue è un esempio di doppio minimo dove si può notare che gli stoppini inferiori non corrispondono al cento per cento. La pausa non è stata confermata subito, ma è riuscita a raggiungere l'obiettivo o target.

Modello Spalla-Testa-Spalla

Passiamo ora ad una delle figure più conosciute, la spalla-testa-spalla (in inglese “Head and Shoulders”). Questo modello di prezzo può essere trovato in una versione ribassista o rialzista.

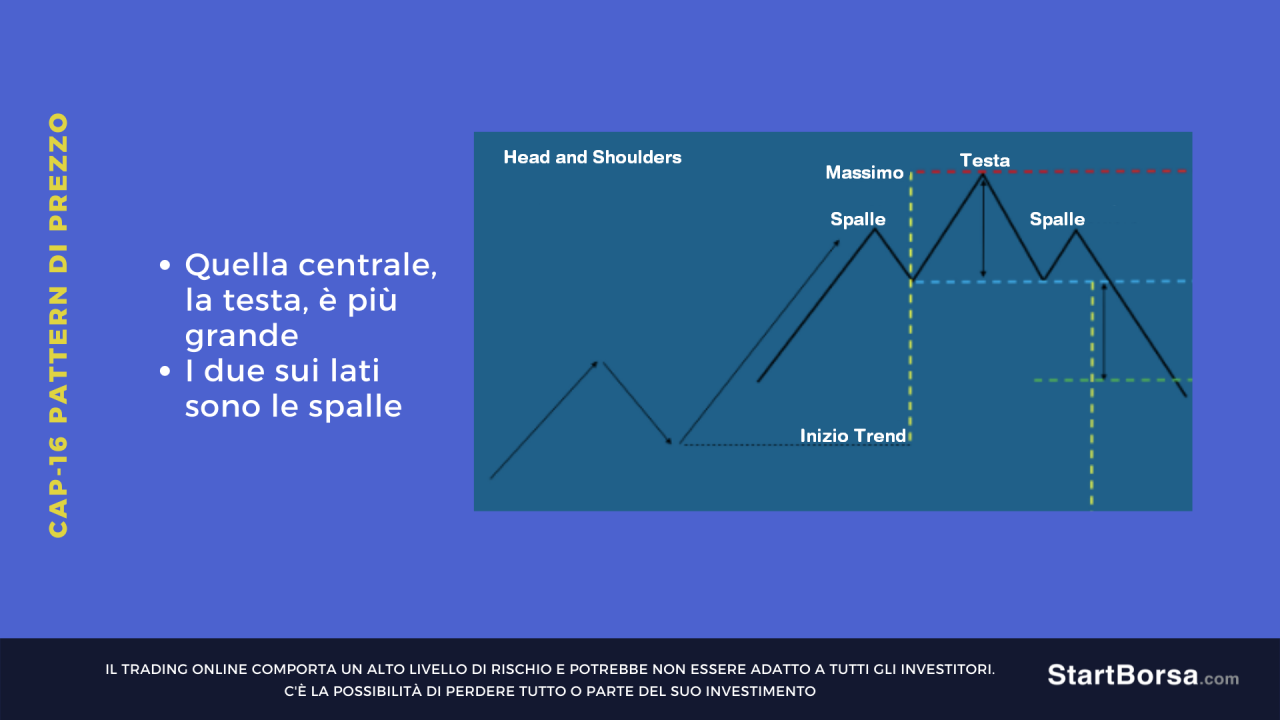

Nel prossimo riquadro abbiamo disegnato un trend rialzista con tre massimi consecutivi. Quello centrale, la testa, è più grande, e i due ai lati sono le spalle. Se tracciamo una linea immaginaria tra i due minimi intermedi (non è necessario che siano allo stesso livello dell'immagine perché varieranno sempre) si ottiene quella che viene chiamata la “linea del collo”, che viene utilizzato per misurare il target.

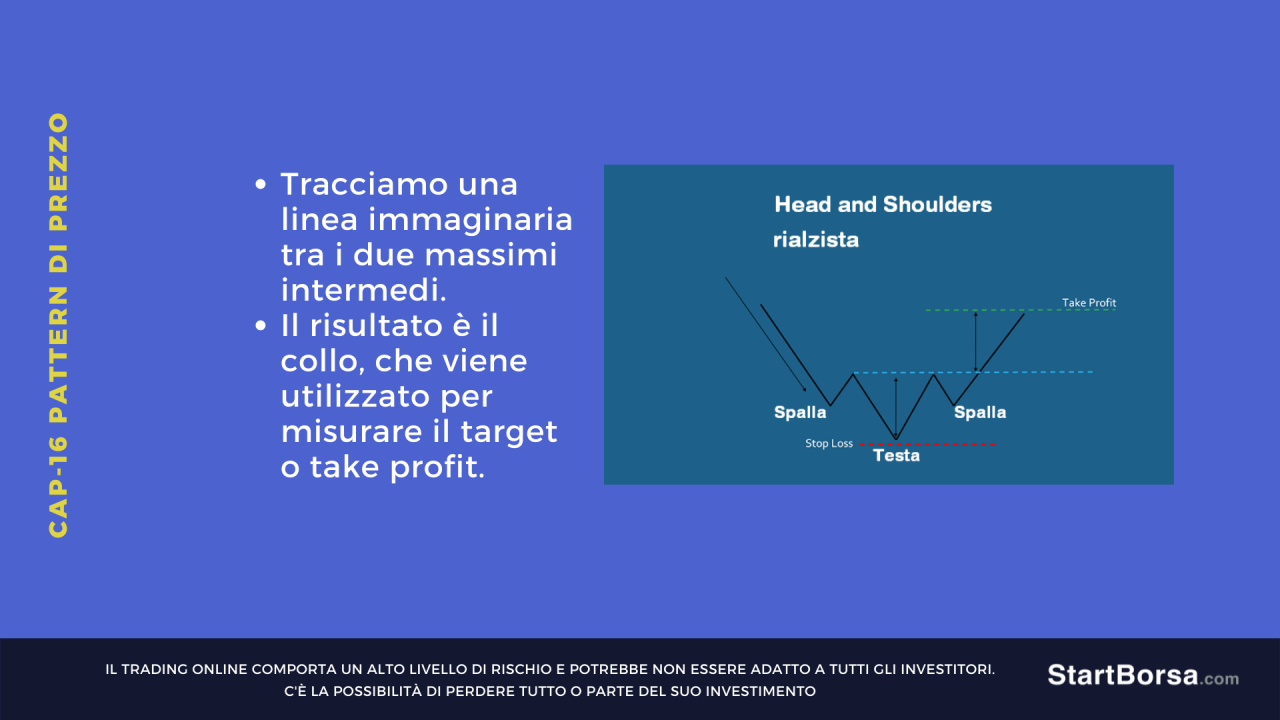

Per misurare il bersaglio tracciamo una linea verticale tra la neckline e la testa, dalla base del collo al punto più alto. Quindi, a seconda di dove si interrompe il prezzo ("breakout"), viene presa l'altezza di questa linea e proiettata da lì per ottenere un possibile obiettivo o target. È un obiettivo dinamico. Infatti, più passa il tempo senza che la scollatura sia perfettamente orizzontale, più continuerà a cambiare livello, spostandosi lungo la neckline.

Questa forma ci ricorda un po’ le onde di Elliott. Ora diamo un'occhiata a un esempio pratico di spalla-testa-spalla.

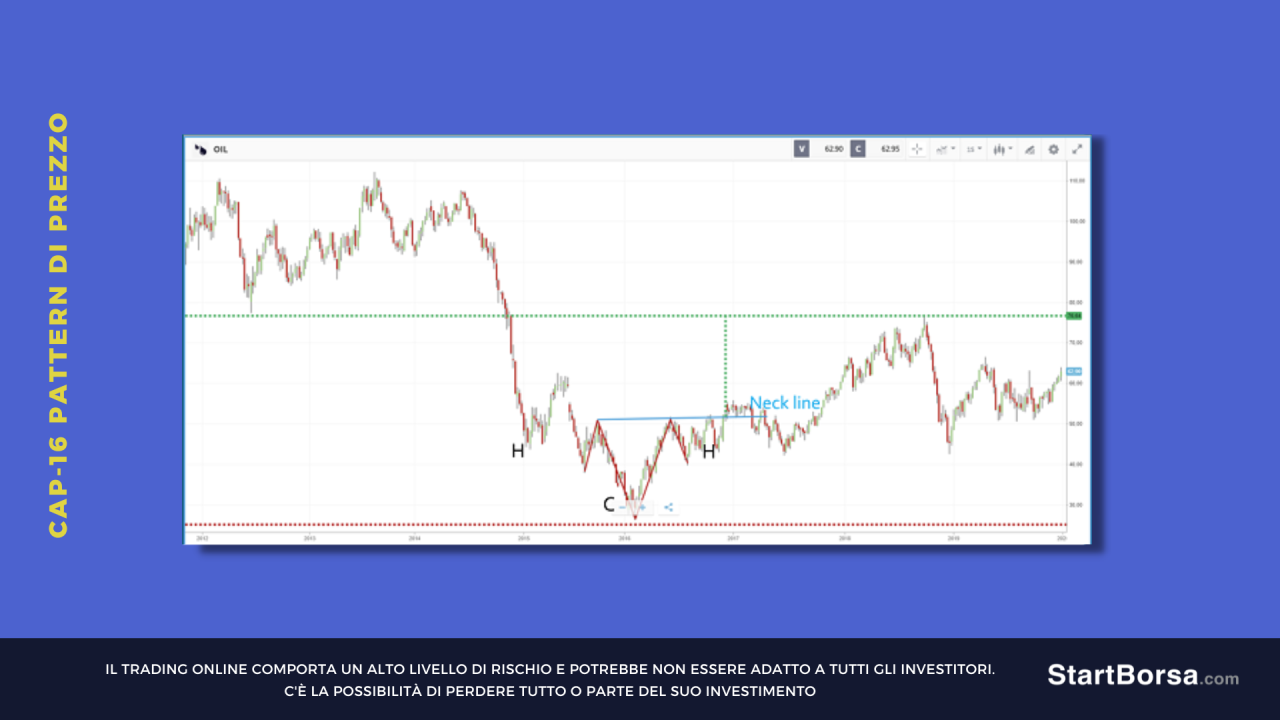

Spalla-Testa-Spalla ribassista

Nell'immagine seguente vediamo la versione ribassista di questi modelli di prezzo su un grafico gratuito sulla piattaforma eToro. L'intervallo di tempo è di 4 ore sulla coppia di valute USD/CAD. Sebbene queste cifre non siano frequenti, cambiando diversi timeframe è possibile trovarle. E questo vale sia nel Forex, con tutte le sue coppie di valute, sia negli indici azionari.

La figura parte da un trend rialzista, con una sequenza di 3 minimi relativi rialzisti e 3 massimi relativi rialzisti. Il prezzo sale, rimbalza una volta e forma la spalla sinistra ("H"), creando un minimo relativo dove inizia la neckline. Dopo il rimbalzo, cerca di seguire il trend rialzista, ma rimbalza sulla linea di resistenza che forma la testa ("C"). Poi torna giù e rimbalza, segnando un altro minimo.

A questo punto puoi disegnare la neckline ed essere consapevole della possibilità di eseguire un ordine di vendita. Grazie alla neckline abbiamo anche raggiunto il target, che è la corrispondenza della stessa altezza tra la testa e la neckline. Il target dovrebbe essere proiettato dalla rottura della scollatura. Nell'immagine, il prezzo ha appena formato la spalla destra (la "H" a destra) e ricade verso la neckline. Se dovesse romperlo, l'ordine verrebbe attivato e il target raggiunto.

Spalla-Testa-Spalla rialzista

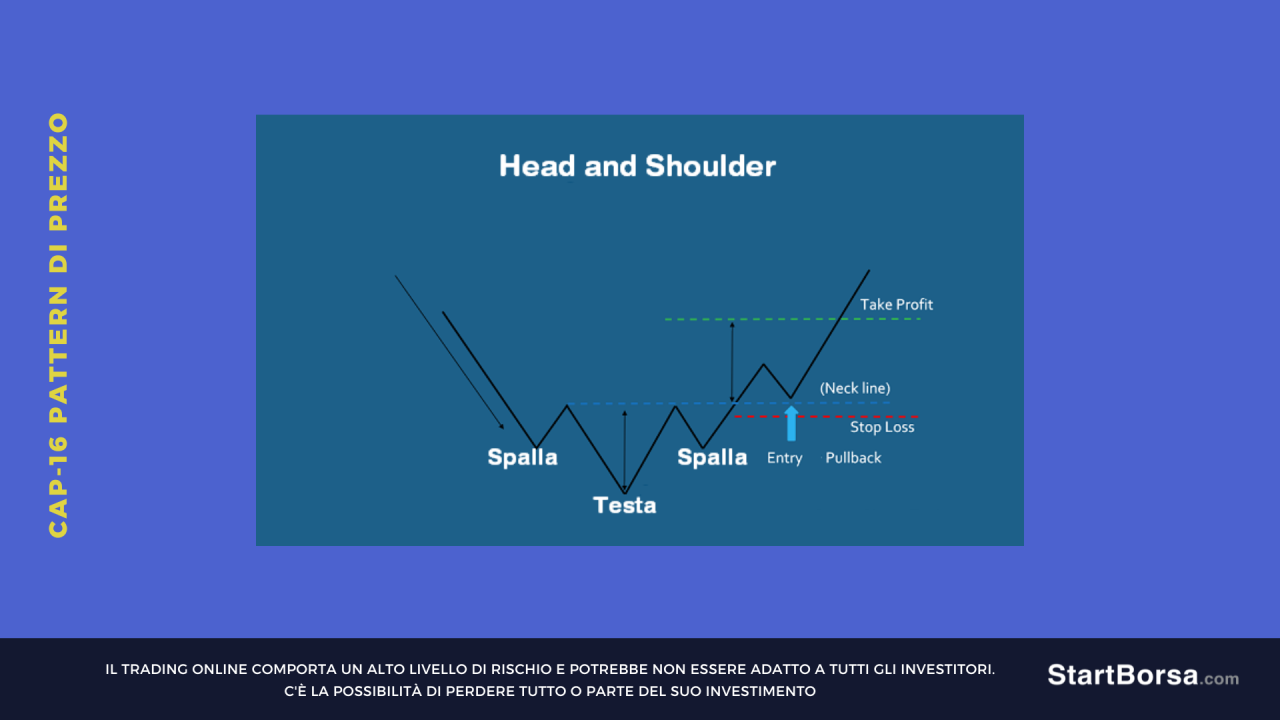

Passiamo ora alla versione rialzista della figura “Spalla-Testa-Spalla”. Come nel caso della versione ribassista, le regole sono le stesse, con l'eccezione che tutto è capovolto.

Esempio 1

Il seguente grafico gratuito eToro mostra un trend ribassista e abbiamo 3 minimi consecutivi. Uno dei minimi è più basso degli altri due, formando la testa, mentre quelli ai lati formano le spalle. Lo Stop loss può essere impostato qualche Pip sotto la testa, non troppo vicino. Questo perché altrimenti, se il prezzo forma un doppio minimo, uno stoppino più basso della candela potrebbe farla attivare prematuramente.

Facciamo un altro esempio per chiarire il concetto.

Esempio 2

L'immagine seguente è un grafico con EUR/USD in un lasso di tempo di 4 ore. In questo caso il prezzo ha impiegato alcuni giorni per raggiungere il target, ma alla fine ci riesce. Nota che queste sono probabilità, poiché negoziamo CFD, che non hanno volumi di trading effettivi come in un mercato regolamentato. Pertanto, non ci sarà mai la certezza al 100% che la previsione sarà soddisfatta. Ma comunque la totale certezza non si può avere nemmeno in un mercato regolamentato.

Esempio 3

Questa volta faremo un esempio con il petrolio Brent (come sempre i target sono approssimativi). Nell'immagine seguente potete notare un target corrispondente al ritracciamento di Fibonacci, ovvero il 61,8%, il numero aureo a cui abbiamo dedicato anche una lezione in questo corso.

Lo stop loss in questo caso è ampio e il grafico gratuito di eToro corrisponde a un Time Frame settimanale. Questo modello di prezzo contiene alcuni PIP nella formazione del pattern. Ne consegue anche una corretta gestione del rischio, di cui parleremo verso la fine del corso. Tieni presente comunque che è necessario più capitale per gestire uno stop loss così grande, questo è solo un esempio. Questo tipo di pattern può essere osservato anche modificando il timeframe.

Spalla-Testa-Spalla e un Pullback

Prima di concludere con la spiegazione di questo pattern di prezzo, ricordiamo che per ridurre lo stop loss in modo da aumentare il rapporto profitto/rischio, alcuni trader potrebbero decidere di attendere un possibile pullback nella neckline. Spieghiamolo meglio. Osserva il riquadro:

Sebbene non sia sempre così, in alcune occasioni i modelli di prezzo in cui è previsto un superamento di un livello come la neckline, si prevede di andare short su un doppio massimo, il prezzo torna a toccare quel livello in cui molti hanno aperto le loro posizioni. Lo stesso vale per rompere una resistenza o una linea di tendenza.

Pattern a cuneo

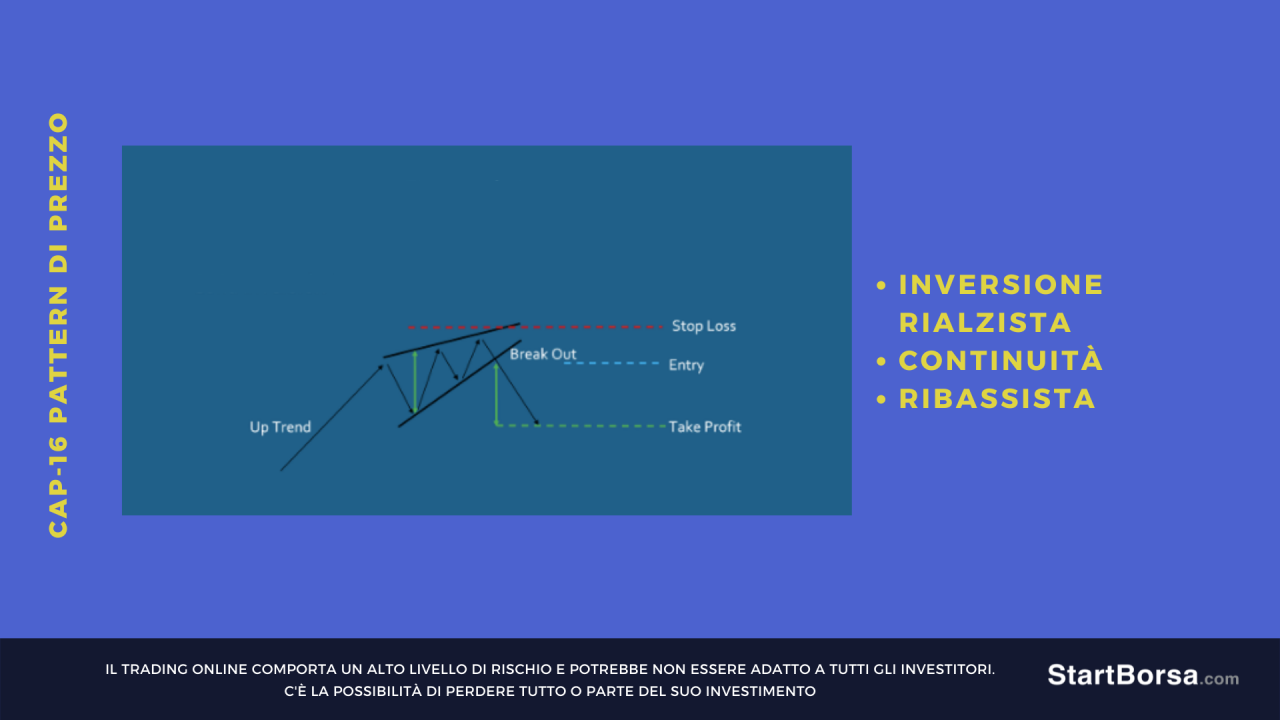

Ora analizzeremo il pattern chiamato cuneo (o wedges). Quello che segue è un esempio di cuneo di continuità o di inversione, a seconda del contesto. Come la maggior parte dei modelli di inversione, anche il cuneo di inversione di questo tipo è caratterizzato da linee immaginarie formate da massimi e minimi convergenti a favore del trend attuale, con una distanza tra loro minore.

In genere, si attende la rottura a 2 terzi del pattern, ma è un valore approssimativo. Quando si esaurisce la creazione di nuovi massimi relativi con determinate distanze, questi diventano più frequenti e con una forza minore. Come il pattern testa-spalle-testa, potremmo combinare il Wedge con la divergenza di qualche indicatore, sebbene non sia obbligatorio.

Nell'immagine seguente abbiamo uno schema con un "breakout" dove si applica anche il concetto che abbiamo menzionato prima. Quando si rompe la linea di tendenza inferiore, potrebbe accadere che il prezzo faccia nuovamente una piccola svolta per toccarlo nuovamente dal basso e poi iniziare a scendere (creando un Pullback).

Il primo Target corrisponde all'altezza del cuneo proiettato dal punto di rottura.

Un secondo obiettivo teorico corrispondente potrebbe essere l'altezza dell'oscillazione che precede il pattern, anch'essa proiettata dal punto di rottura. Nell'immagine qui sotto puoi vedere come il prezzo ha provato a toccare nuovamente la linea di tendenza inferiore e si è fermato a un livello di resistenza.

Anche in questo caso, comprendere questo pattern, così come il suo stop loss e target, ci permetterà di capire meglio i prossimi pattern grafici, poiché cambia solo il contesto del trend.

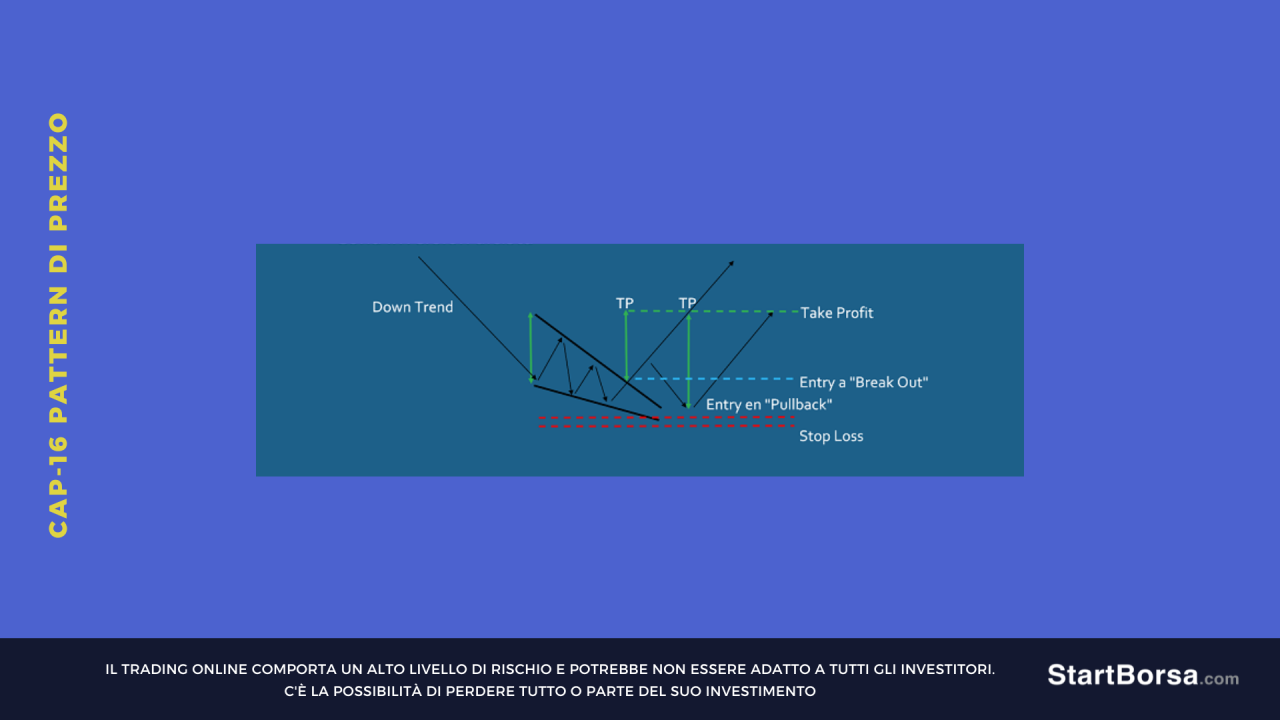

Cuneo di inversione rialzista

Analizziamo lo stesso tipo di cuneo nella versione di inversione, in questo caso rialzista.

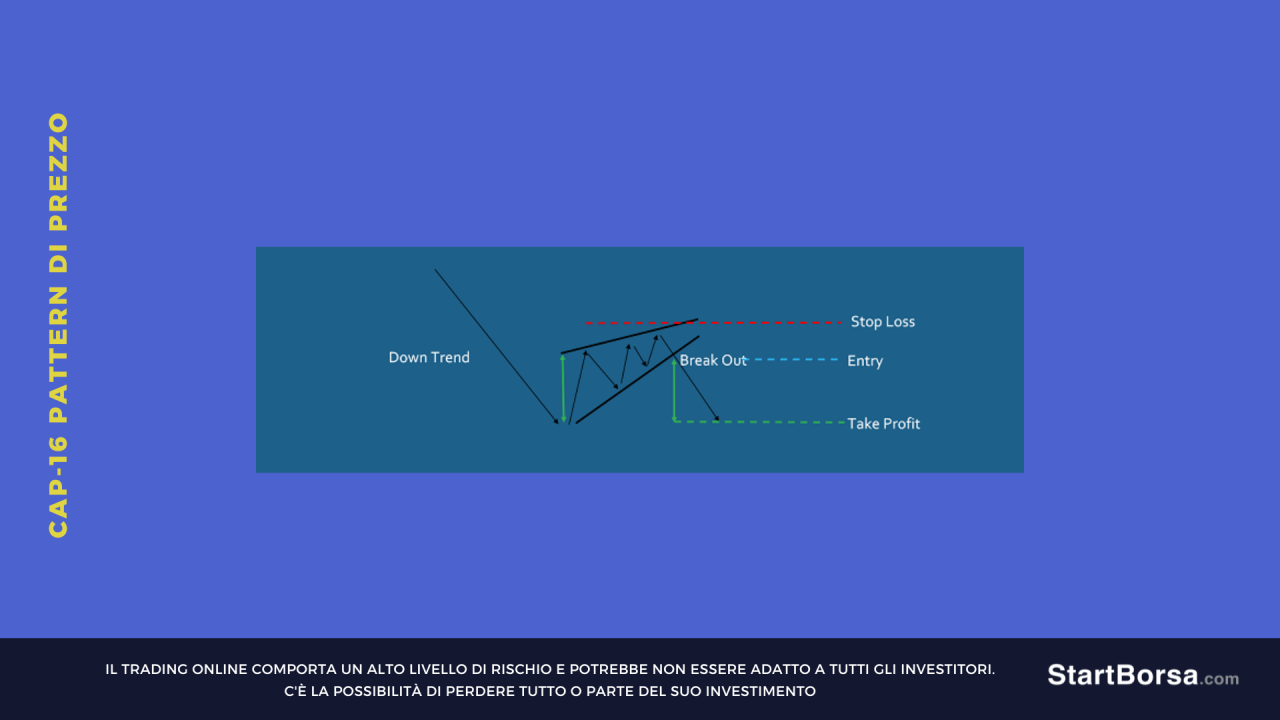

Si parte da un trend ribassista o swing. Il prezzo rimbalza all'interno di due linee di tendenza convergenti creando minimi relativi sempre più frequenti e vicini come i massimi. C'è un esaurimento quando si abbassa il prezzo e decide di voltarsi. Tuttavia, potrebbe rompere e continuare a scendere. Il take profit e il target sarà la proiezione dell'altezza. Pertanto, a seconda del tipo di ingresso, "breakout" o "pullback", il livello target e lo stop loss possono essere modificati.

Abbiamo tracciato queste due linee:

una nel caso la voce fosse in "break out", e lo stop sarà di qualche PIP al di sotto del minimo relativo

l’altra se invece entriamo in un pullback, dove è più prudente uno stop loss all'altezza del minimo relativo. Ma di solito è fissato a pochi PIP sotto l'ingresso, come se rimbalzasse su un supporto o su un doppio minimo. Si potrebbe anche applicare una regola fissa, quella del minimo relativo, poiché riduce i rischi. E se è un doppio minimo, ancora meglio.

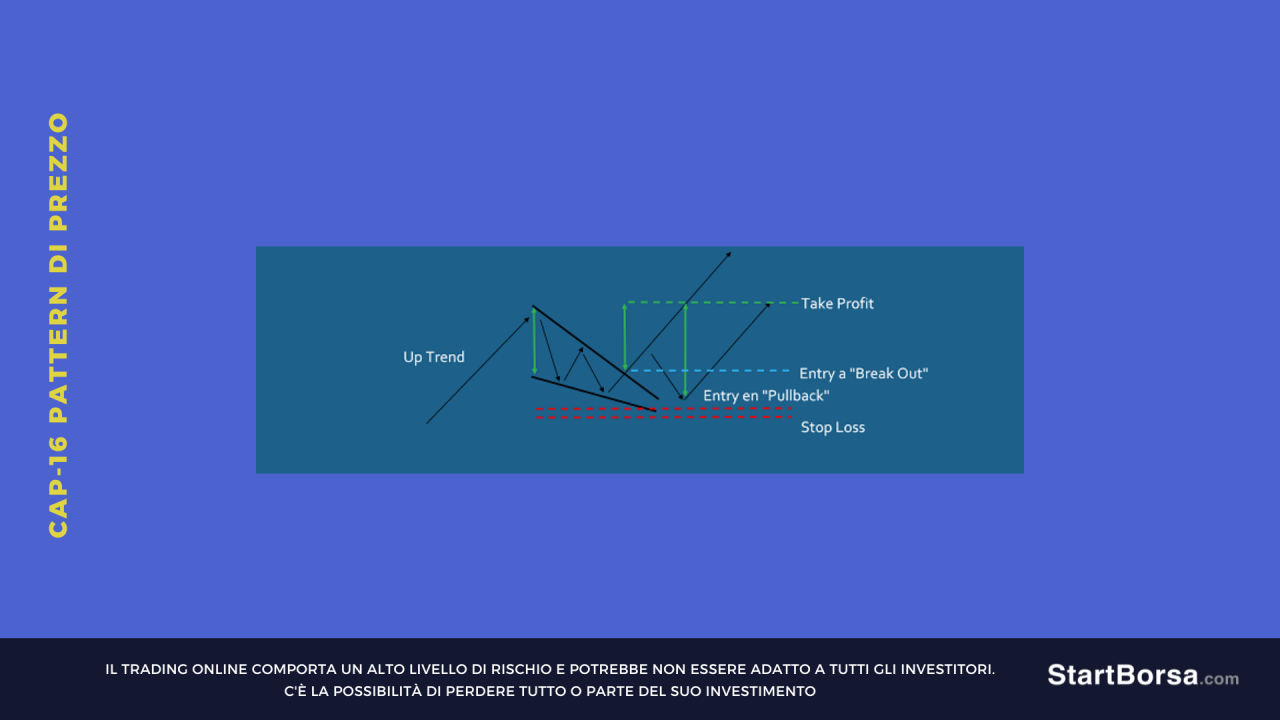

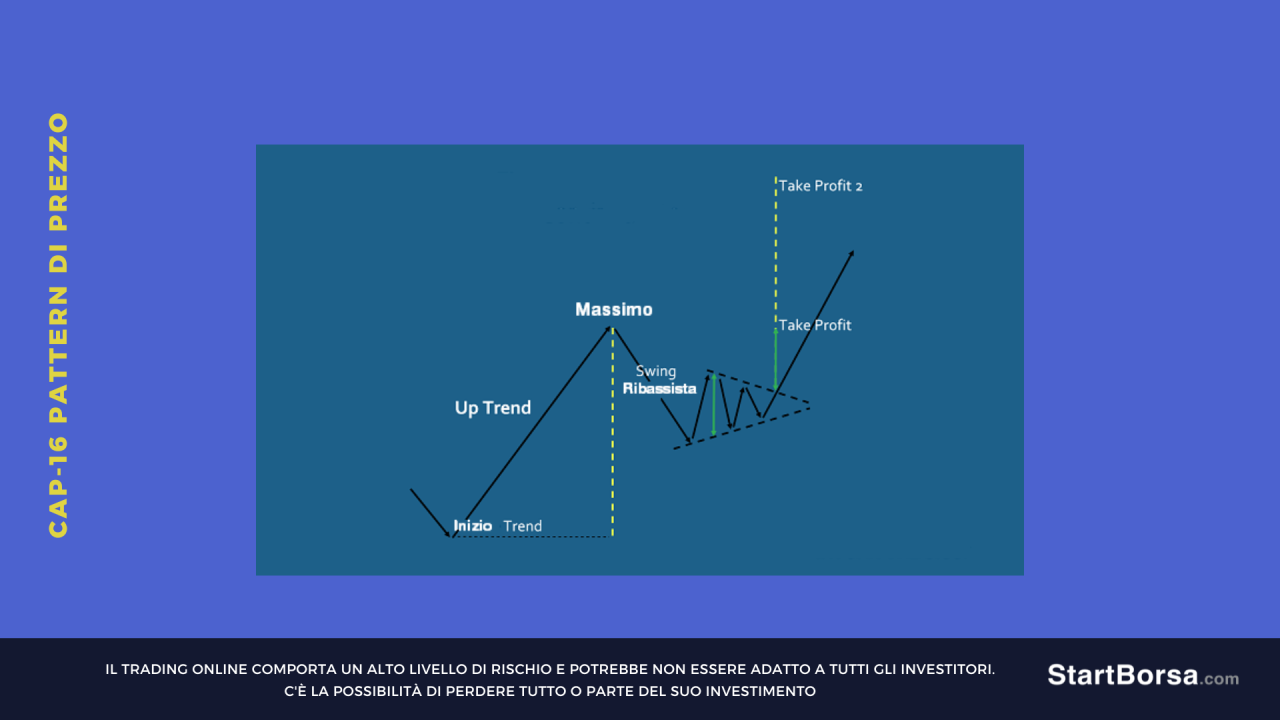

Cuneo di continuità

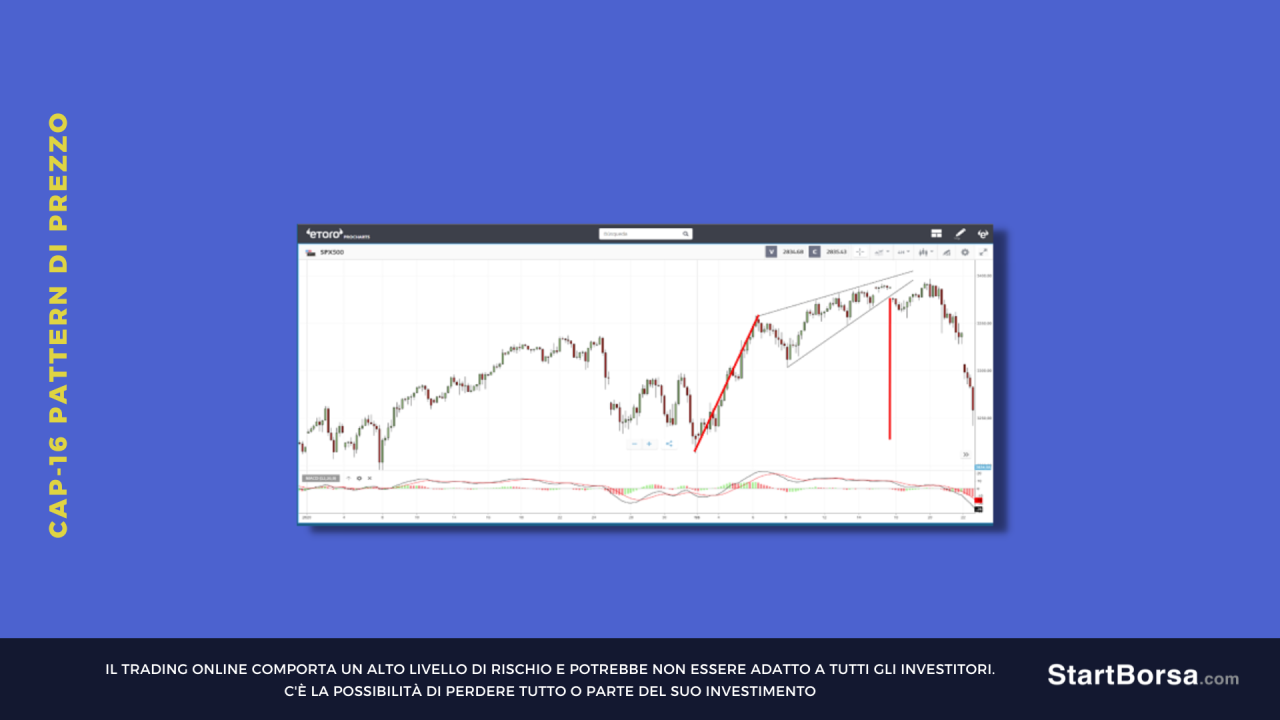

Vediamo ora lo stesso cuneo, ma in grado di essere un modello di continuità e non di investimento. Come possiamo vedere nell'immagine seguente, deriva da un trend rialzista e il prezzo torna indietro, ma è intrappolato in un cuneo che molto probabilmente lo spingerà verso l'alto.

Abbiamo tracciato nuovamente due linee di stop loss spezzate, una per il breakout e una per il pullback. Notiamo come l'ingresso pullback sia allo stesso livello di PIP del target e un po' più basso rispetto all'ingresso “break out”.

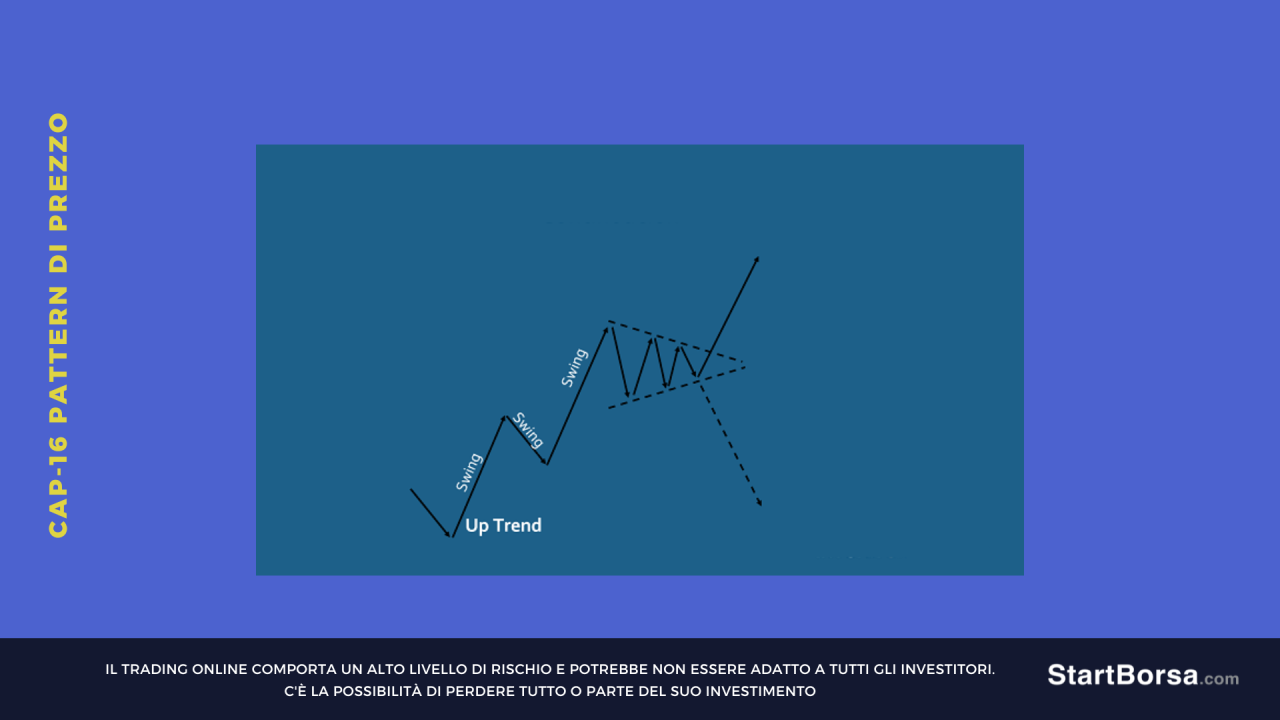

Cuneo ribassista

Passiamo ora alla versione ribassista del cuneo di continuità. Guarda la prossima immagine.

Qui diventa evidente il cuneo della continuità ribassista. Il prezzo fa un giro completo e inizia a rimbalzare tra due trendline convergenti, in direzione opposta al trend primario, funzionando esattamente come un ritracciamento, un'oscillazione contro il trend primario. Alcuni trader direbbero che è possibile operare a favore di questo swing rialzista, ma è più prudente seguire il trend primario.

La scelta dell'intervallo di tempo dipende da ciascun investitore, quindi se non c'è fretta, l'andamento può essere visualizzato in giornaliero e settimanale. In questo modo è possibile comprendere che c’è una tendenza in atto. Per i punti di ingresso successivi, il grafico può essere visualizzato da un timeframe M30, H1 o H4. Ma con cautela, dal momento che il timeframe è solo un modo per ridurre i dettagli che vengono visualizzati nel grafico per una questione di praticità.

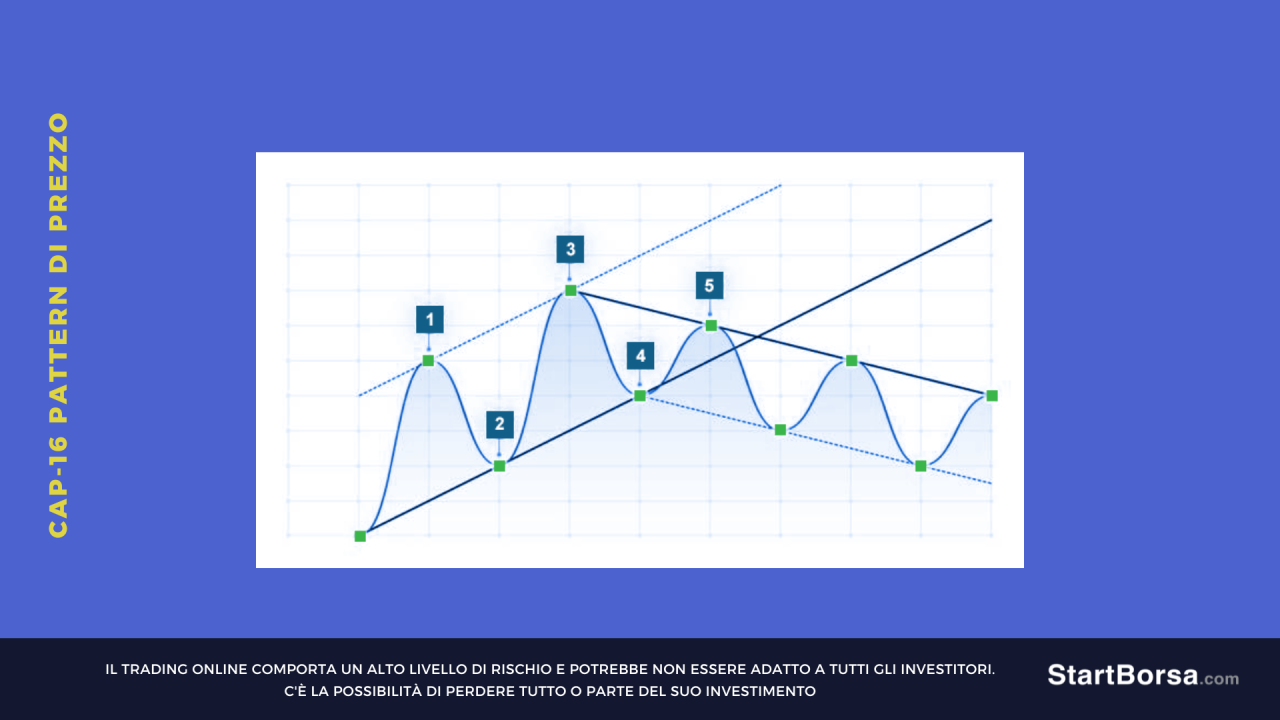

Pattern triangoli

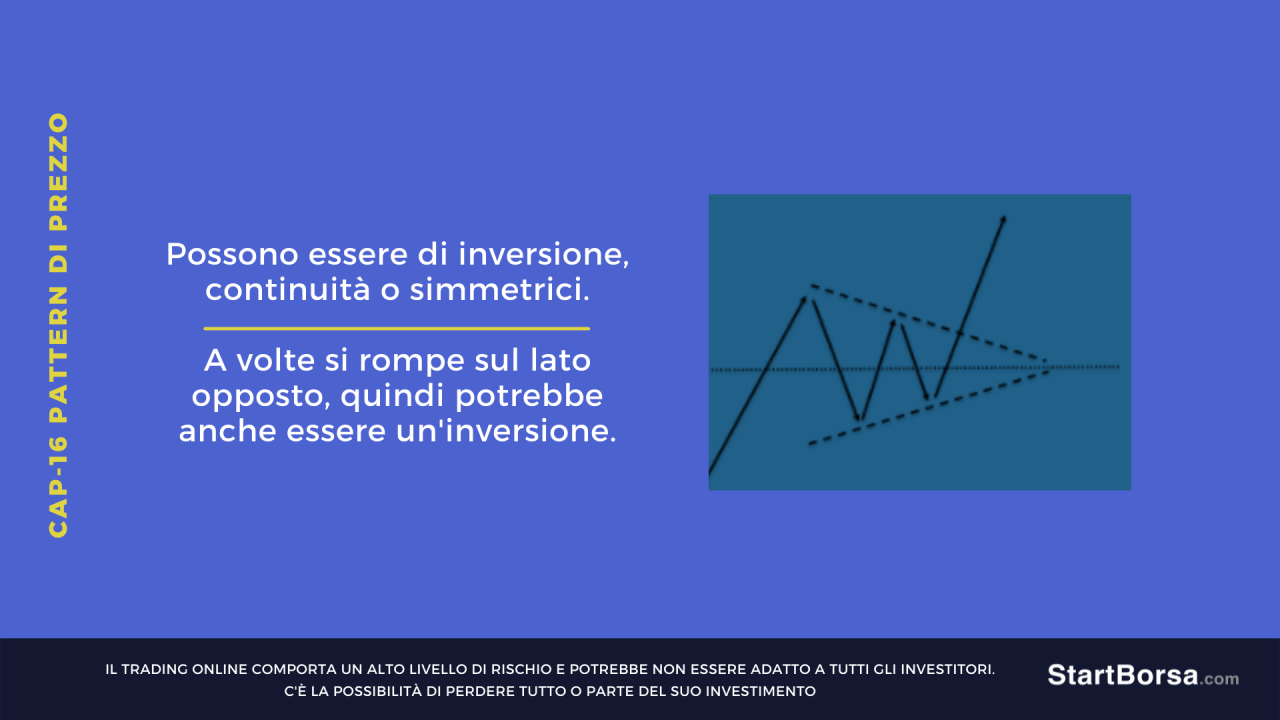

Passiamo al “triangolo”, che appare sia in schemi di inversione che di continuità. Tutto dipende dal tipo di triangolo e dal contesto.

Cominciamo con il triangolo simmetrico, che è molto laborioso da analizzare. Vediamo rapidamente perché.

Come si può vedere in numerosi corsi, il triangolo simmetrico è classificato come un modello di continuità piuttosto che di inversione.

Pertanto, quando si analizza con maggiore attenzione per raccogliere più indizi, si può notare che dipende sempre dal lato da cui si interrompe la linea. Questo è il motivo per cui abbiamo incluso il triangolo sia tra le figure di continuità che tra le figure di inversione. Uno dei motivi per cui il triangolo è spesso incluso tra i modelli di continuità è probabilmente quello di evitare la controtendenza. Ricordiamo la frase che dice "La tendenza è tua amica" (“Trend is your friend”).

Ora diamo un'occhiata ad alcuni esempi con l'aiuto delle immagini.

Triangolo di continuità

Nell'immagine seguente, il prezzo raggiunge la fine di un'oscillazione correttiva ribassista, dove il trend principale è rialzista. D'altra parte, se il prezzo proviene da un'oscillazione ribassista e si rompe nella parte superiore del triangolo, sarà un modello di continuità.

Per misurare il bersaglio si può prendere come riferimento l'altezza del triangolo dal primo punto di rimbalzo ad una delle "trendline" che lo definiscono. Quindi l'obiettivo per entrare in un breakout, o in un possibile pullback, sarebbe la corrispondenza della stessa altezza del triangolo simmetrico. Ma generalmente, l'obiettivo viene misurato dal breakout. Il secondo target teorico corrisponde all'altezza dello swing ribassista, in questo caso, che precede il triangolo.

Lo Stop Loss come sempre, è meno rischioso impostarlo di qualche PIP sopra il massimo o il minimo che crea il pattern.

Triangolo di inversione

Allo stesso modo, se un triangolo simmetrico si trova in uno swing o oscillazione rialzista, con un trend primario rialzista come area di congestione dei prezzi, potrebbe sembrare più un modello di inversione. Guarda l'immagine:

In altre parole, se il prezzo rimane intrappolato tra queste due linee convergenti, romperà il modello successivo a circa due terzi del percorso. Naturalmente, non sarà sempre così, ma può essere preso come un valore approssimativo. Ora facciamo alcuni esempi reali.

Triangolo simmetrico

Vediamo ora alcuni esempi pratici di un modello a triangolo. Il primo è il triangolo simmetrico.

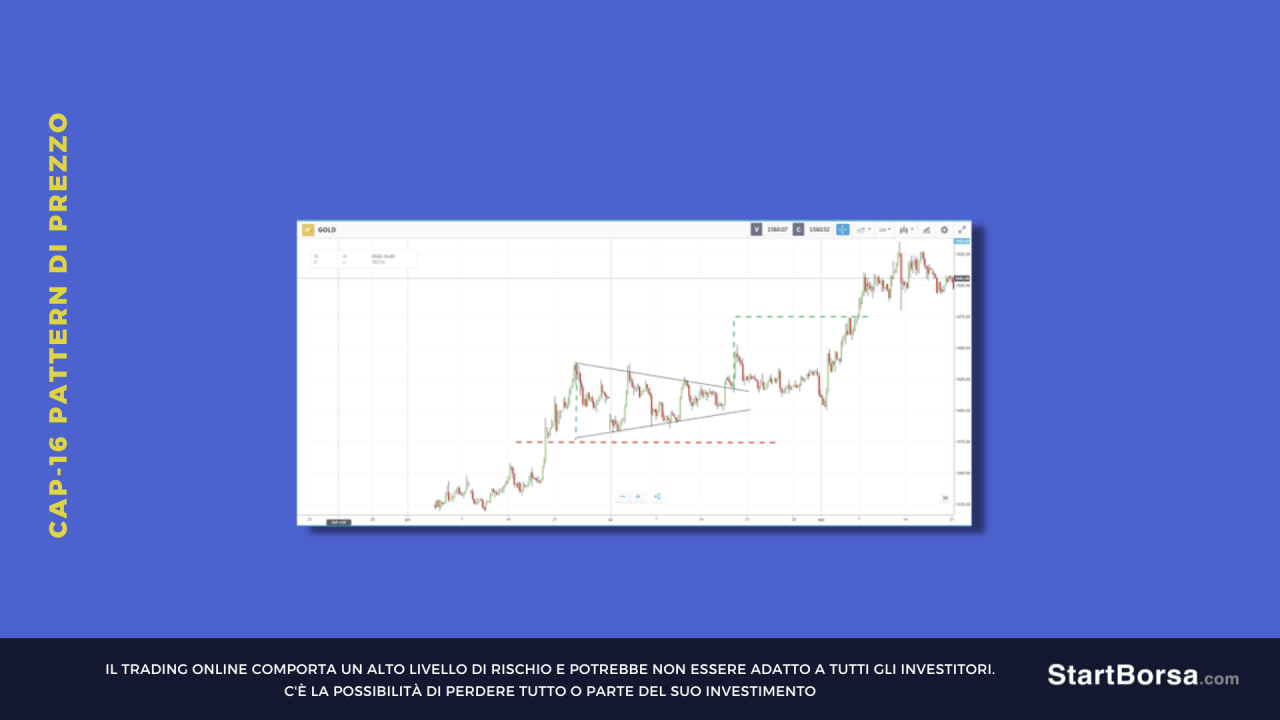

L'immagine qui sotto è un grafico gratuito di eToro sul prezzo dell'oro, in un intervallo di tempo di 4 ore. Possiamo osservare le due linee convergenti del triangolo simmetrico, dove il prezzo è rimbalzato più di un paio di volte e in questo caso non ha rotto i due terzi. Puoi anche calcolare circa tre quarti dell'intera lunghezza del pattern.

Nella linea tratteggiata rossa notiamo un possibile livello di Stop Loss, mai troppo vicino al pattern. Il target è quello verde con le linee tratteggiate, che corrisponde alla proiezione dell'altezza del triangolo, calcolata dal rimbalzo interno del prezzo.

Come si può vedere nello stesso grafico sottostante, una volta spezzato il triangolo, compare il “Pullback”. Il pullback è molto noto, anche se non sempre viene presentato. Di solito, si verifica quando il prezzo rompe livelli importanti e riconferma questo livello una volta superato. Continuiamo a guardare e possiamo notare come il prezzo si sia ritirato una, due, tre volte e una quarta volta, in ciò che si estende nella nostra immaginaria linea di tendenza superiore.

Lo stop loss in questo caso è ben posizionato al punto minimo del triangolo, non troppo vicino all'ingresso, quindi non è stato toccato. Dopo l'ultimo pullback il target è stato raggiunto.

Triangolo simmetrico di continuità

Passiamo ad un altro grafico, quello di Bitcoin, sempre a 4 ore. L'immagine seguente mostra un triangolo di investimento simmetrico che ha raggiunto il suo "Take Profit" o target, misurato all'altezza del primo rimbalzo.

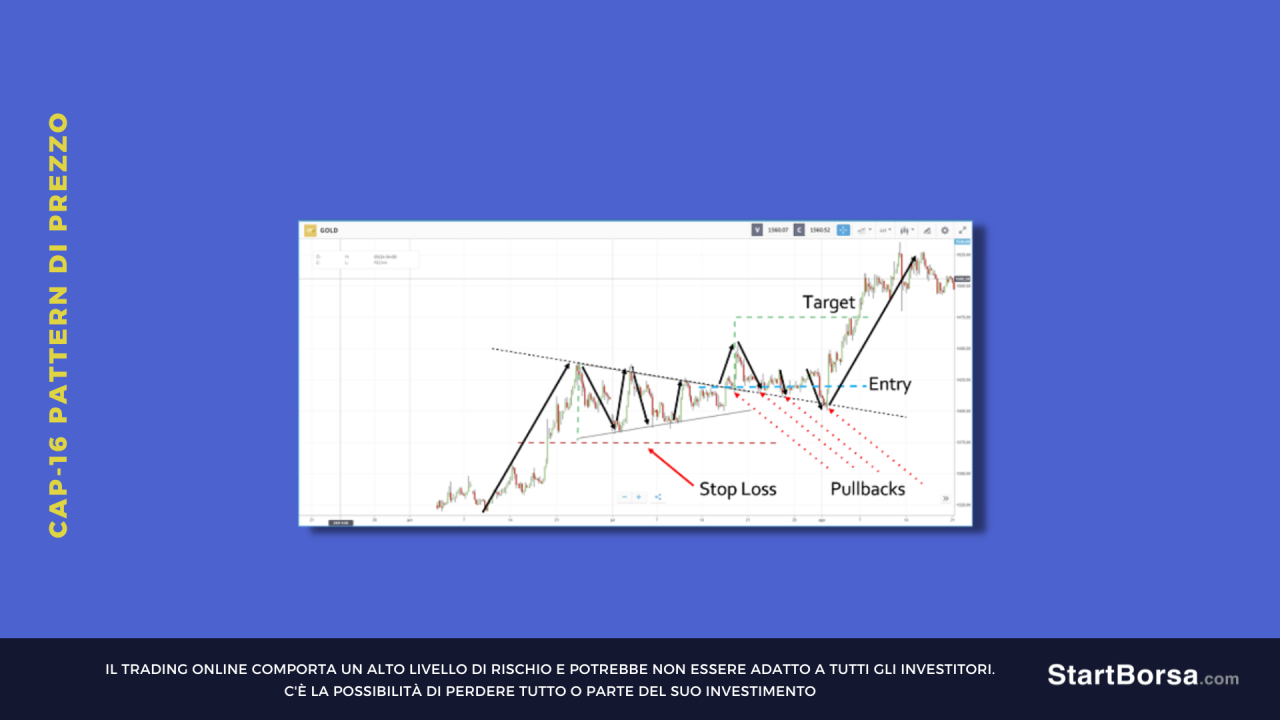

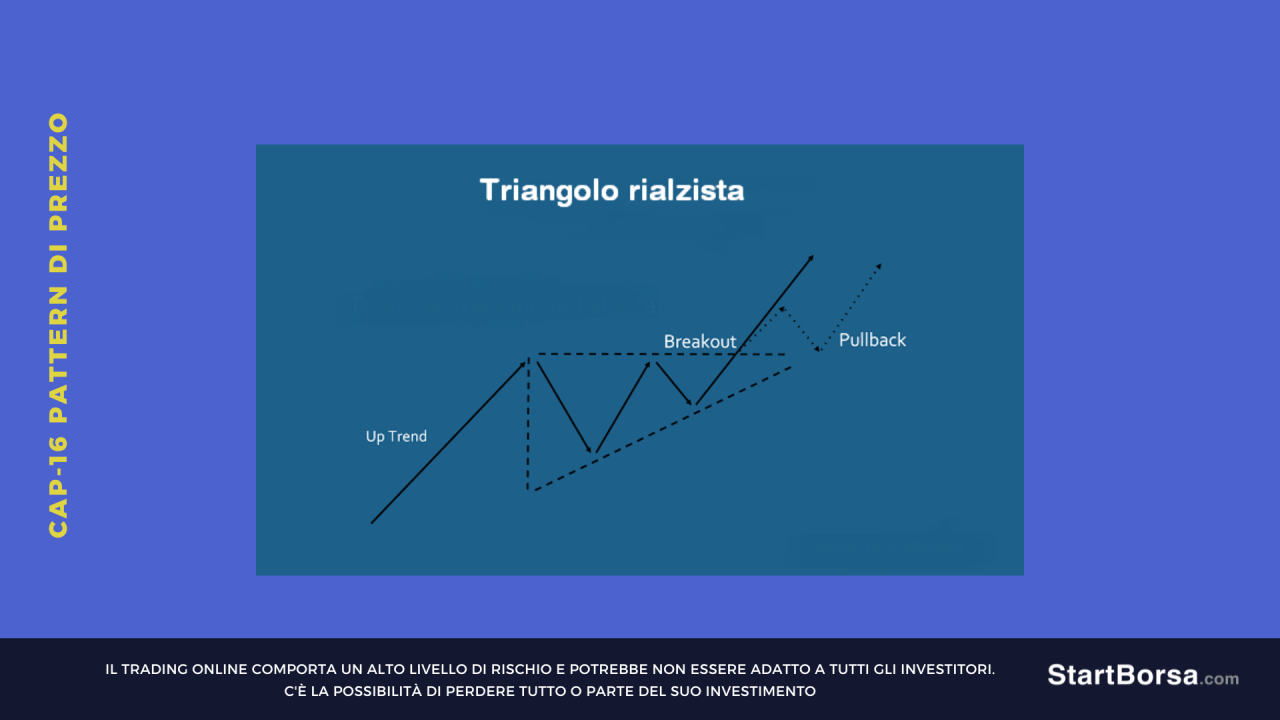

Triangolo rettangolo rialzista

Passiamo ora al rialzista, molto simile al triangolo di continuità simmetrico, ma con la differenza che ha delle linee di tendenza rialziste nella parte inferiore. La linea che limita i prezzi è invece orizzontale.

Il riquadro mostra il Target, lo Stop Loss e l'Entrata allo stesso livello dei triangoli precedenti, e un primo rimbalzo ad un livello di Resistenza. Ma il prezzo rimbalza e non riesce a proseguire, continua a rimbalzare nella linea di tendenza ribassista per rimbalzare sulla resistenza creando minimi rialzisti. Generalmente, a due terzi o tre quarti del modello, il prezzo riesce a rompere, come puoi vedere, al rialzo.

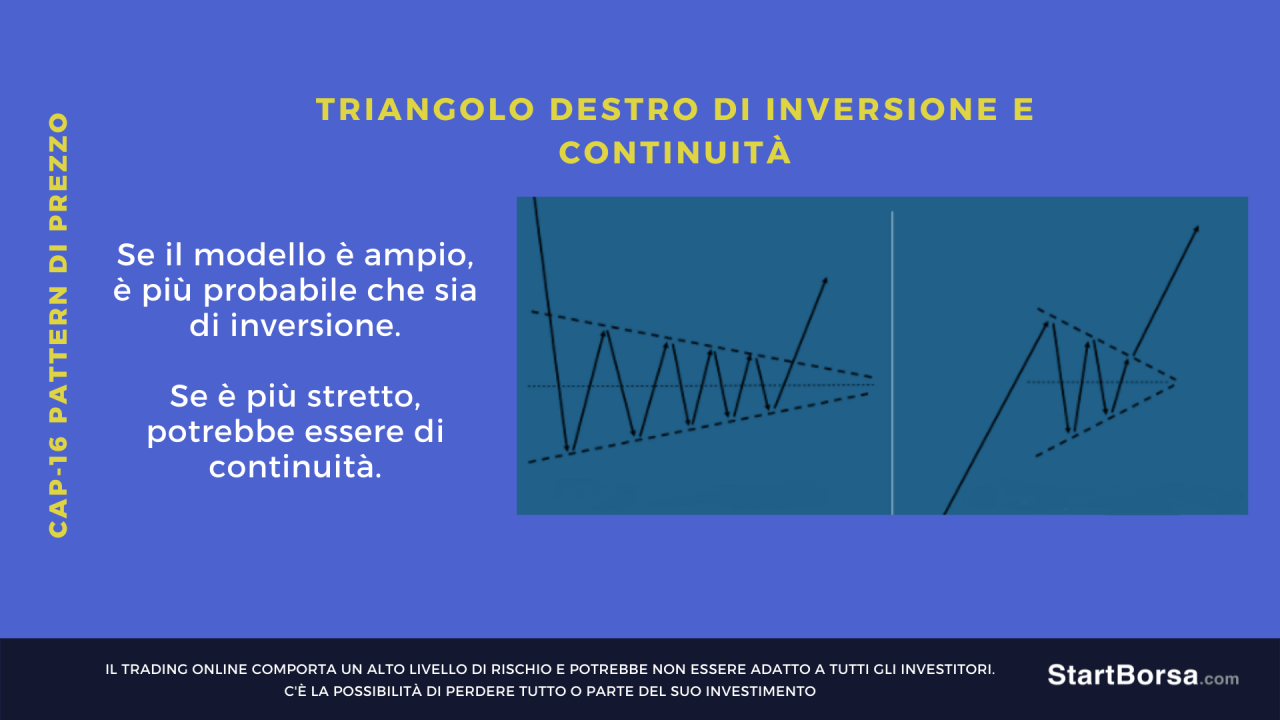

Triangolo rettangolo di inversione e continuità

La tabella seguente ci aiuta a distinguere tra un triangolo di continuità e uno di inversione. Ad esempio, se il modello è ampio, è più probabile che sia investimento, ma se è più stretto, potrebbe essere continuità.

Un altro modo per identificare la probabile direzione che il prezzo seguirà al breakout del pattern è osservare i mercati correlati tra loro o allo stesso settore. Come nel caso del mercato Forex, dobbiamo osservare soprattutto le coppie che sono legate al tasso di cambio che stiamo per operare. Possono essere utilizzati anche indicatori tecnici.

Per avere un'idea reale del triangolo di inversione, dai un'occhiata al seguente grafico gratuito di eToro. Questo grafico è il prezzo della coppia EUR/GBP in un time frame di 30 minuti. In verde abbiamo disegnato l'altezza del triangolo e proiettandolo dal punto di breakout otteniamo il Take Profit.

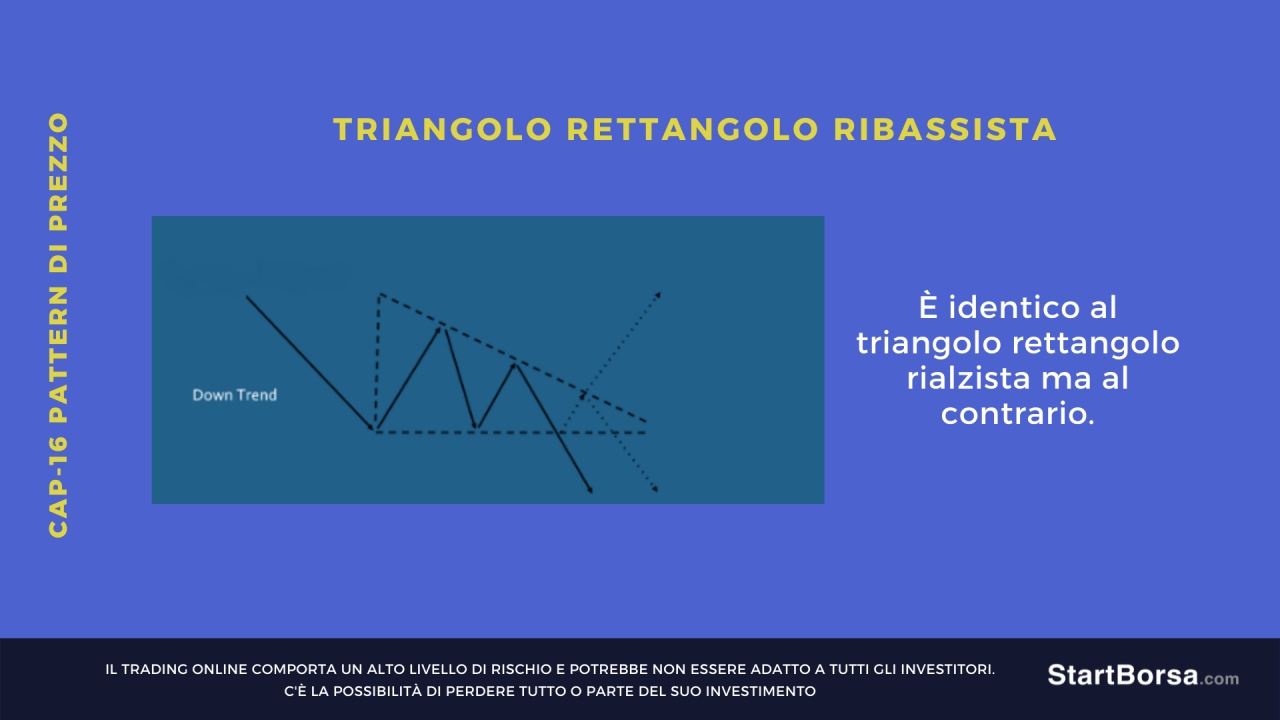

Triangolo rettangolo ribassista

È il turno della versione ribassista del triangolo rettangolo che, come possiamo immaginare, è identica a quella che abbiamo appena visto. Nel riquadro sottostante, il trend ribassista, o "Tendenza al ribasso", ha un primo rimbalzo dal supporto. Di conseguenza, rimbalza sulla linea di tendenza ribassista che non è ancora stata identificata.

Il prezzo cerca di scendere di nuovo, ma reagisce di nuovo al supporto e cerca di salire, anche se questa volta non riesce a salire più del precedente slancio rialzista e scende di nuovo. Poiché hai già due punti di rimbalzo, uno più basso dell'altro, puoi iniziare a disegnare la "linea di tendenza" o trendline.

Se si verifica un terzo rimbalzo, devi tenere sotto controllo questa linea discendente immaginaria per accertarti che il prezzo inizi a scendere o a rompere al rialzo. Come mai? Perché, come per i triangoli simmetrici, non c'è certezza che romperà al ribasso. Infatti, nel trading non esistono previsioni accurate al 100%. Per questo motivo una virtù necessaria per i trader è la pazienza, per non anticipare troppo i possibili movimenti di prezzo.

Regole di target per i triangoli rettangoli

Vediamo i possibili bersagli applicabili ai triangoli rettangoli. Abbiamo nel riquadro successivo il primo target contrassegnato in verde, misurato come sempre dall'altezza del primo punto di rimbalzo nel supporto del triangolo ribassista fino al rimbalzo della trendline ribassista proiettata al punto di breakout o rottura.

Il secondo "Take Profit" sarà la corrispondenza della proiezione dello swing precedente al pattern. Nell'immagine è contrassegnato in giallo e può essere applicato a entrambi i triangoli, sia rialzisti che ribassisti.

Ora i trader avrebbero due opzioni per aprire due posizioni: una alla chiusura del primo target (all'altezza del triangolo) e la seconda una volta raggiunto il target price, spostando in “Breakeven” l'altra posizione.

NOTA: spostare in “Breakeven”: significa spostare lo Stop Loss, ad un entry level ed eventualmente qualche PIP in più in linea con lo spread. A seconda della piattaforma con cui stai facendo trading, potresti aprire una singola operazione e quindi eseguire una chiusura parziale. Se il prezzo si rompe più in alto, potrebbe essere un doppio o triplo minimo, a seconda di quante volte è rimbalzato.

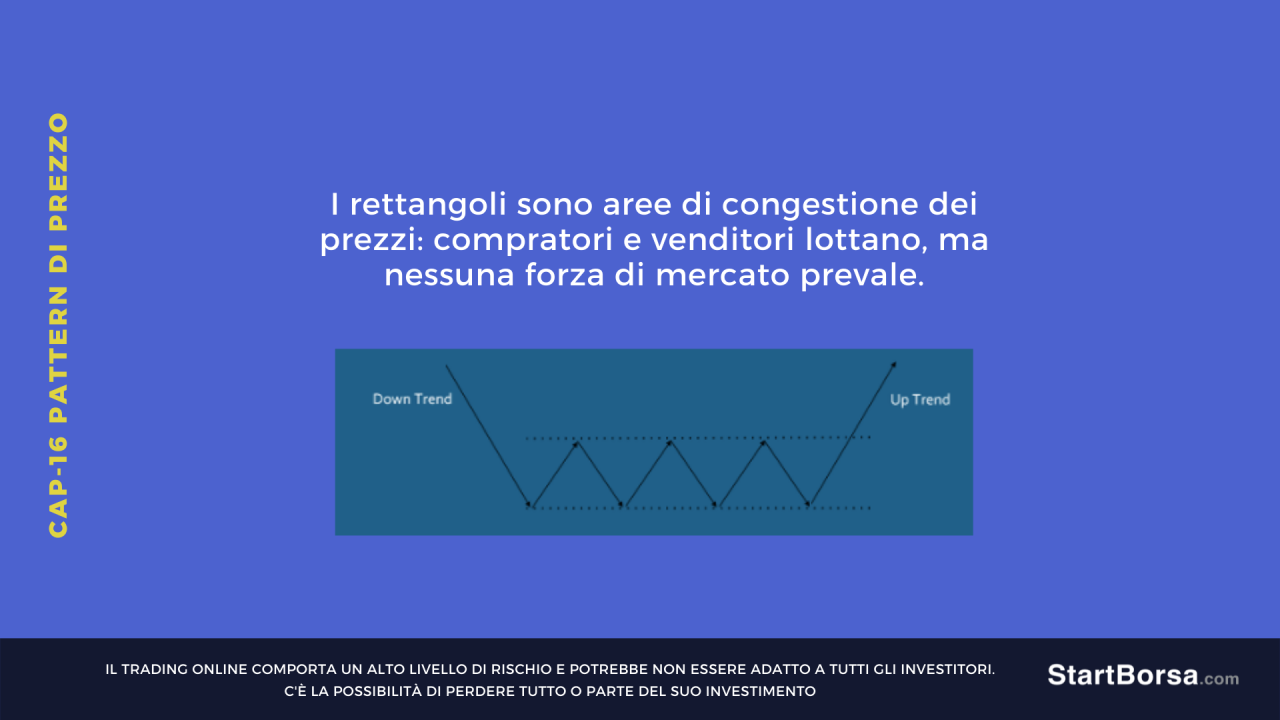

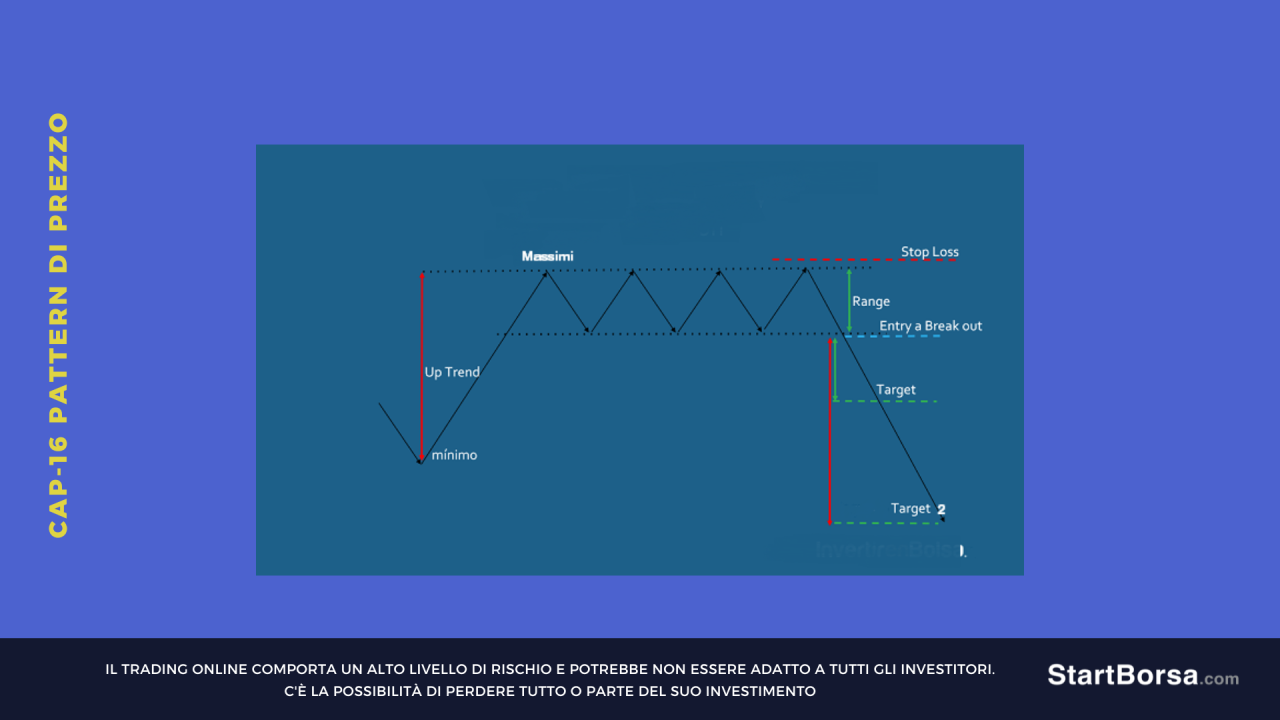

Pattern Rettangolo

I pattern rettangolo si trovano tra le fasi di accumulazione e distribuzione. Ma come vedremo in seguito, costituiscono anche figure di inversione e di continuità.

I rettangoli sono aree in cui il prezzo è congestionato, dove acquirenti e venditori competono, ma nessuna forza di mercato prevale. Allo stesso modo, i rettangoli riflettono un andamento di congestione laterale ben definito dai livelli di Supporto e Resistenza. Pertanto, il prezzo potrebbe essere congestionato per lungo tempo. Si osservi il seguente riquadro:

Andiamo direttamente a formulare alcuni esempi di possibili livelli dove possiamo fissare il target.

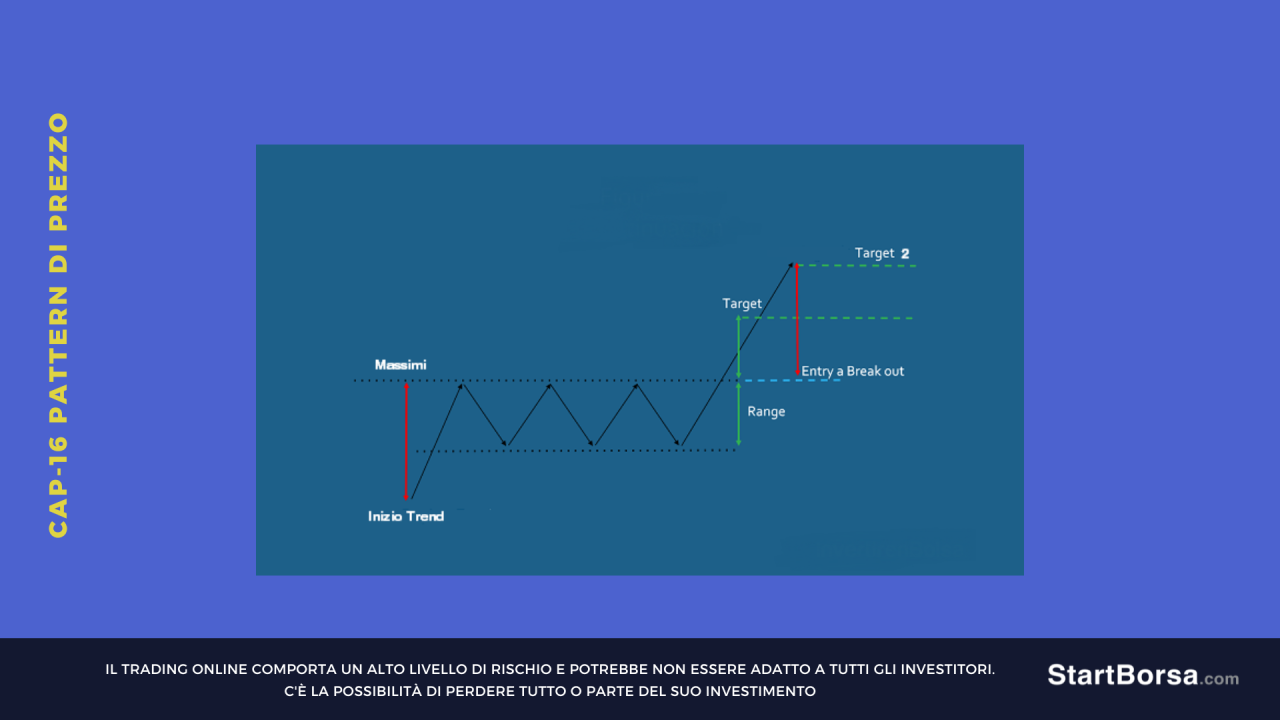

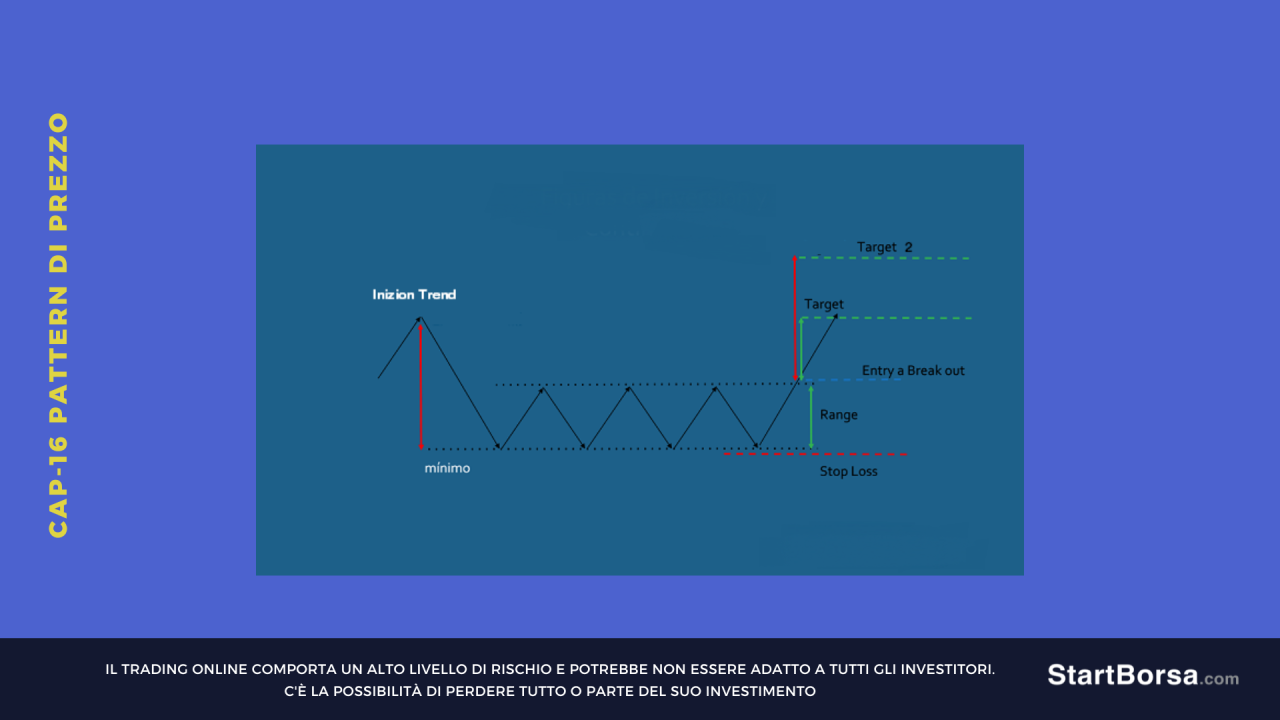

Rettangoli di continuità

Parliamo ora dei rettangoli, ma questa volta nella versione di continuità. Iniziamo dicendo che lo Stop Loss, l'Entry e il Take Profit vengono calcolati allo stesso modo dei rettangoli di inversione.

Il primo obiettivo sarà la proiezione dell'intervallo e, come nei modelli di prezzo del canale, gli altri possono superare l'intervallo due volte. Un altro target potrebbe essere anche quello corrispondente all'altezza proiettata della distanza dall'inizio del trend al punto massimo (o minimo in caso di swing ribassista) del pattern a partire dal punto di rottura o “break out”.

Come gli altri modelli, potremmo trovare un rettangolo di continuazione in un trend ribassista. Le regole per calcolare i possibili target sono le stesse dei canali.

Regole del target con i rettangoli

Il primo target come mostrato nell'immagine seguente ha un intervallo che corrisponde alla distanza tra supporto e resistenza. Un secondo target è stato calcolato effettuando una proiezione prendendo come punto di partenza il livello di breakout, ovvero la distanza dall'inizio del trend al minimo del pattern.

Questa operazione potrebbe essere suddivisa in due fasi. Innanzitutto, chiudere parzialmente l'operazione quando viene raggiunto il primo target. In secondo luogo, spostarsi in breakeven cercando di raggiungere il secondo target, per sfruttare appieno la tendenza. Un punto di ingresso potrebbe essere il "Breakout" o un possibile Pullback quando il pattern viene rotto.

Inoltre, lo stop loss è sempre impostato qualche PIP all'altra estremità del range del rettangolo.

Alcuni trader approfittano anche di questo tipo di pattern per scambiare i rimbalzi all'interno del range, come mostrato nell'immagine seguente.

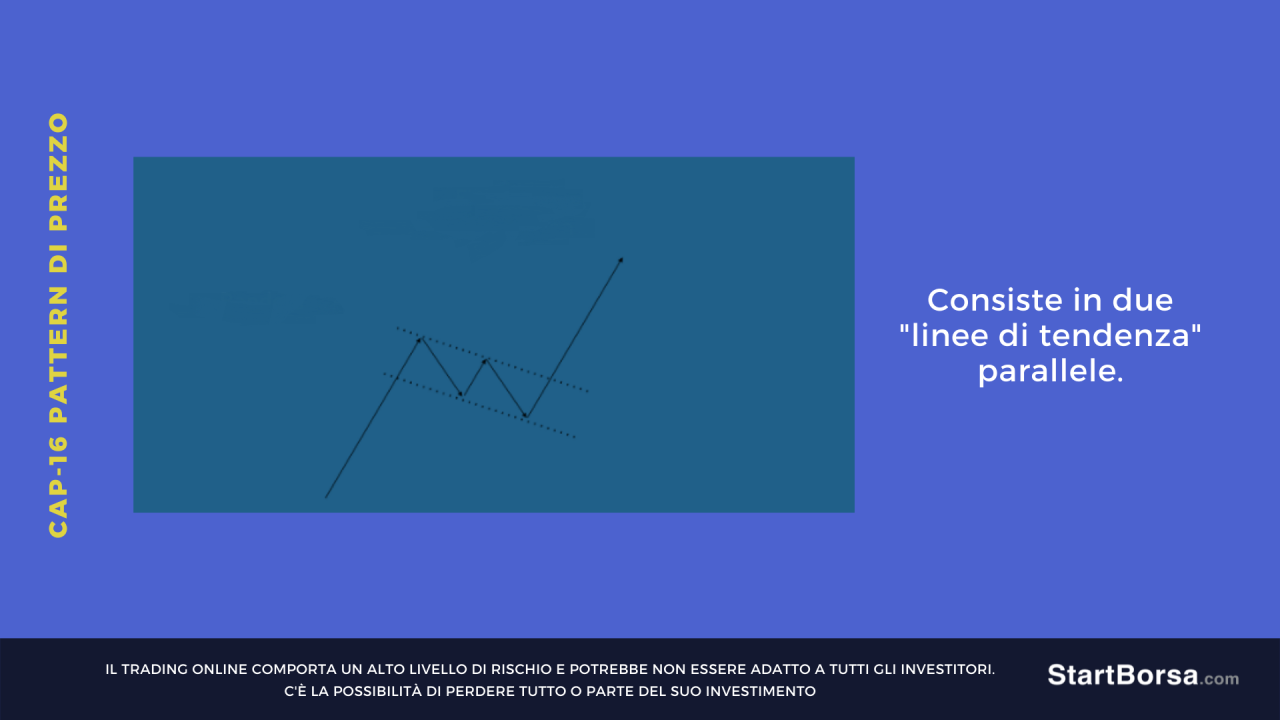

Modello Bandiera

Il modello a bandiera è considerato allo stesso livello del modello spalle-testa-spalle. Questi modelli si formano di solito quando il prezzo è salito o sceso rapidamente, raggiungendo aree di ipercomprato (o ipervenduto in caso di Downtrend). Poi si fermano per iniziare una congestione.

Nota che, nel caso del modello bandiera, esiste solo la versione di continuazione. Infatti, mentre quando ci si riferisce ad altri pattern si usano i termini inversione e continuazione, non è così per la bandiera, dato che può essere solo un pattern di continuazione. Infatti, la bandiera non ha varianti di inversione di tendenza.

Come si può vedere nel riquadro qui sopra, questo modello di prezzo è formato da due linee di tendenza parallele. Invece, lo swing che la precede rappresenta l'asta della bandiera. L'altezza della proiezione dell’asta sarà il target o "Take Profit", e l'entrata alla rottura della trendline. Lo stop loss è impostato sotto il minimo o il massimo segnato da queste due linee.

La bandiera, come gli altri modelli, esiste in una versione rialzista o ribassista, che chiamiamo effetto specchio. In questo caso, si applicano le stesse regole, ma al contrario, cosa a cui i traders si abituano col tempo e lo studio.

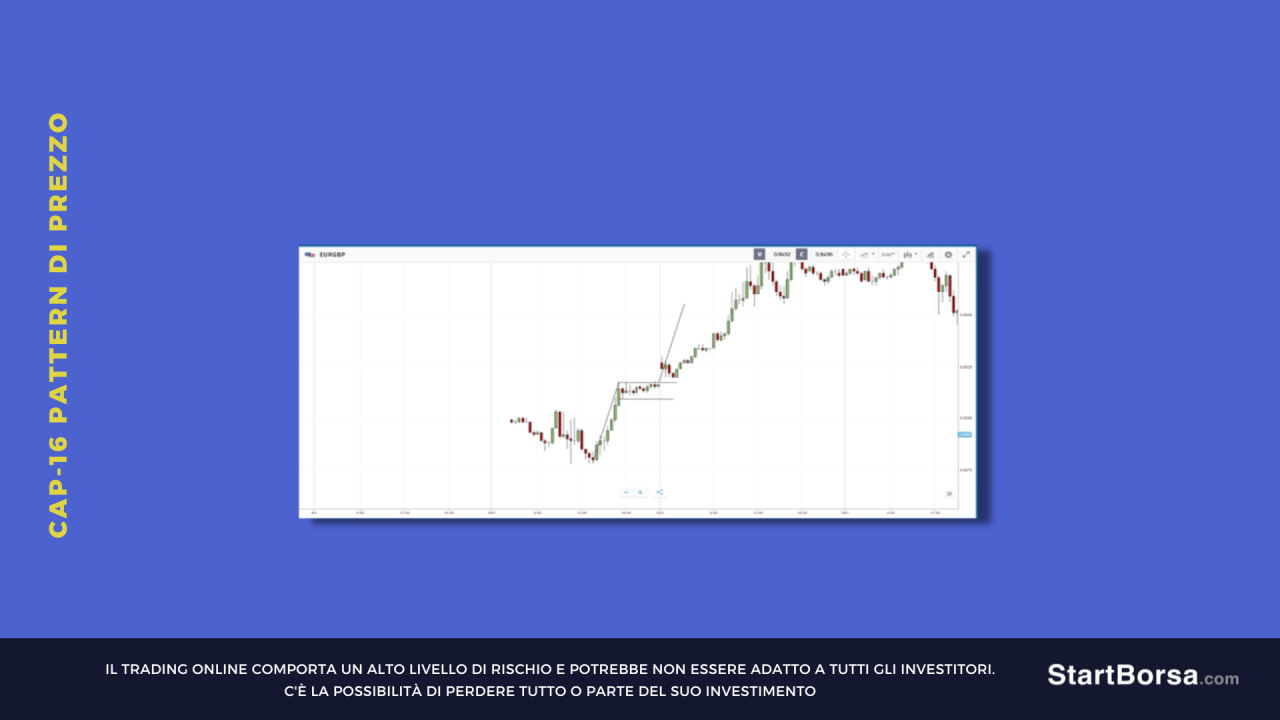

Bandiera rialzista

Facciamo un esempio sul grafico gratuito di eToro. Nell'immagine qui sotto il grafico corrisponde al prezzo dell'indice Dow Jones 30 con time frame di 1 ora e il target corrisponde allo swing rialzista.

Facciamo un altro esempio di una versione rialzista di una bandiera. Il seguente grafico gratuito di eToro mostra il prezzo della coppia di valute EUR/GBP con time frame di 30 minuti. Possiamo vedere un forte slancio rialzista e un paio di candele che indicano un massimo e un minimo da cui abbiamo segnato due linee orizzontali. Le seguenti candele sono intrappolate all'interno, seguite da un breakout con un GAP UP.

Bandiera ribassista

Questo è un altro esempio di bandiera. In questo caso si tratta di una bandiera di continuazione ribassista su un grafico che corrisponde al prezzo dell'indice francese e un TimeFrame di M30.

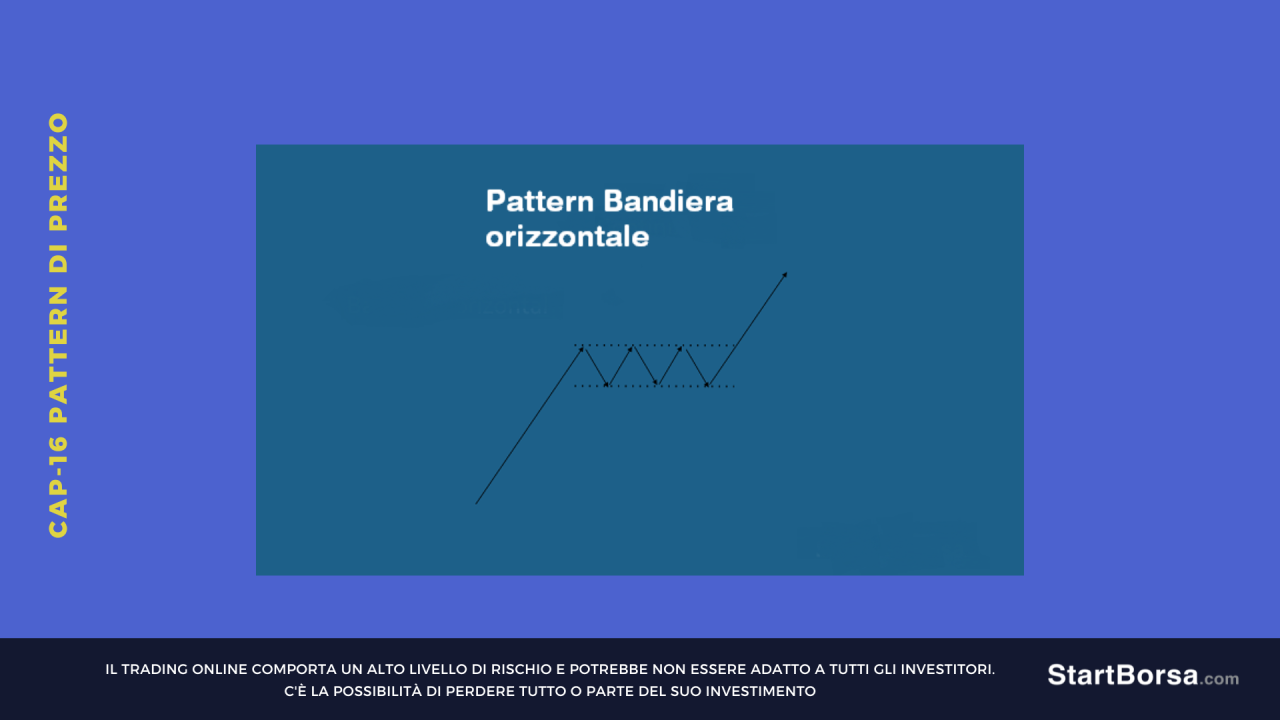

Bandiera orizzontale

Questi pattern di prezzo sono presentati con una piccola variante: le bandiere possono anche essere orizzontali. Una rappresentazione è mostrata nel riquadro qui sotto.

A differenza dei rettangoli discussi sopra, le bandiere sono di solito di breve durata, come alcune candele, e sono precedute da un forte aumento della volatilità. La larghezza della bandiera è più piccola rispetto a un rettangolo, di almeno una, due o tre candele.

Se all'inizio ti confondi tra una bandiera e un rettangolo, non preoccuparti. In effetti, il calcolo del target è lo stesso. Ciò che distingue questi pattern è che le bandiere non hanno una versione di inversione. Con il tempo e la pratica imparerete a distinguerli.

In queste immagini non abbiamo segnato un possibile Pullback (o "Throwback"), anche se di solito appaiono ogni volta che c'è un "Breakout" di una Trendline (supporto o resistenza dinamica).

Pattern Gagliardetto

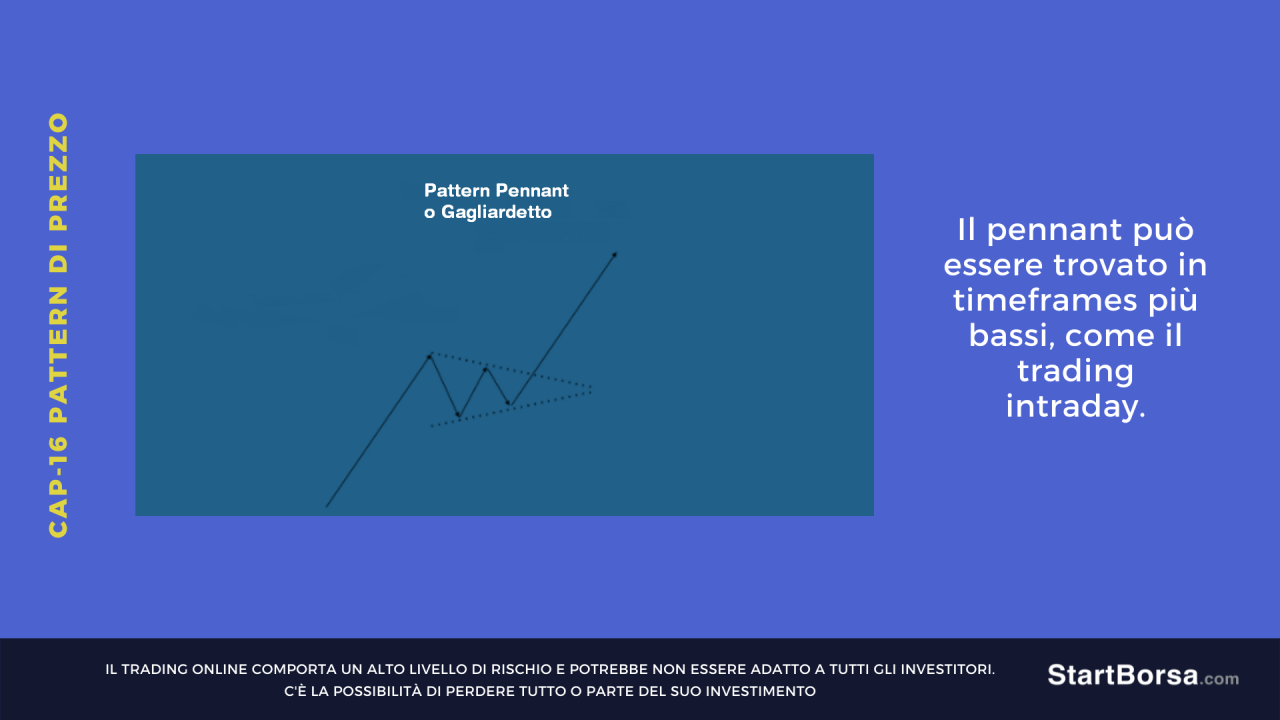

Il pattern gagliardetto è molto simile al triangolo simmetrico, dato che è formato da due linee di tendenza convergenti. L'unica differenza sono le dimensioni, infatti il gagliardetto è più piccolo rispetto al triangolo simmetrico. Il gagliardetto è un breve consolidamento all'interno del trend corrente e di solito consiste in un piccolo numero di candele, di solito meno di venti, precedute da una forte volatilità.

Come si può notare dall’immagine, è facile confonderlo con un triangolo simmetrico. Il calcolo del target è lo stesso. Per esempio, il primo target è uguale all'altezza del gagliardetto e il secondo corrisponde all'asta. Anche il disegno è molto simile a quello del triangolo simmetrico, e la rottura avviene di solito a due terzi del percorso del pattern.

Come per le bandiere, questi modelli di prezzo si possono identificare in timeframe più piccoli, come il trading intraday. L'esperienza mostra che questi modelli sono più frequenti nelle fasi finali dei mercati toro e meno frequenti nei mercati orso (specialmente in un mercato azionario orso).

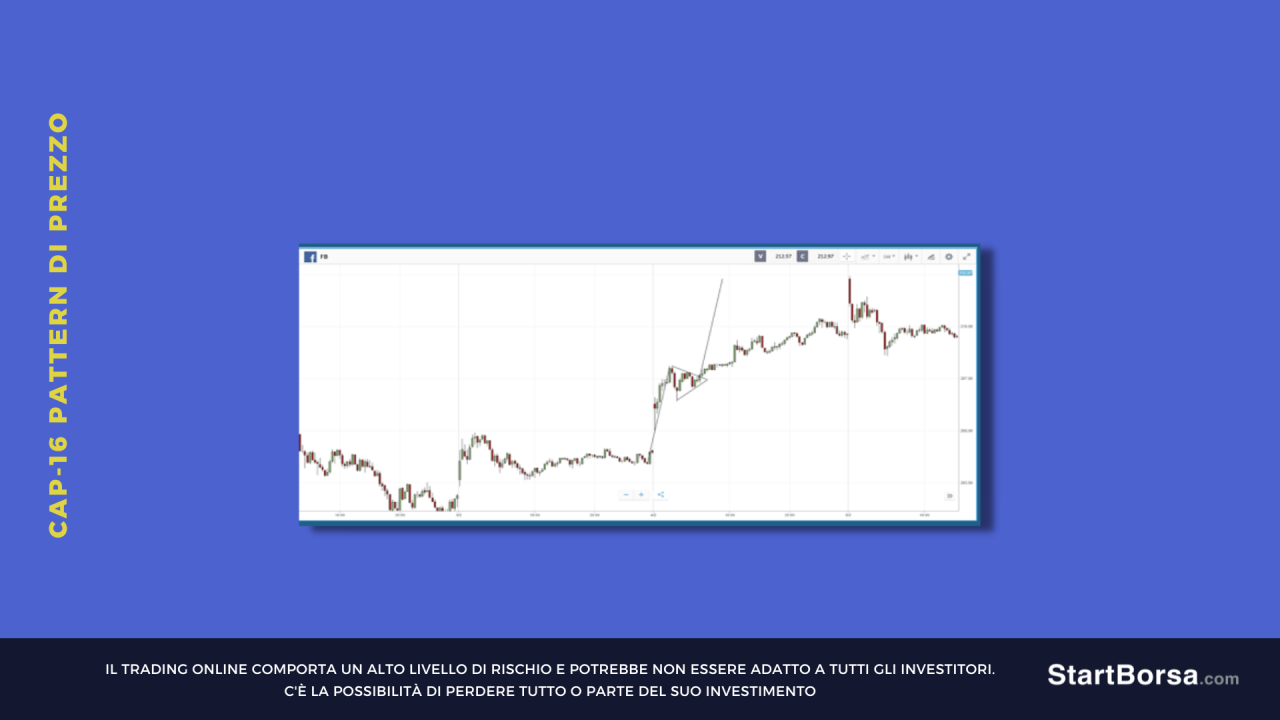

Vediamo un esempio. Nel grafico gratuito di eToro che puoi vedere qui sotto, troviamo il prezzo dei CFD sulle azioni di Facebook con un timeframe di 5 minuti.

C'è un notevole aumento della volatilità al gap del gagliardetto, dove inizia la congestione formata da queste due linee di tendenza convergenti e un target approssimativamente soddisfatto. Poi il prezzo ha rapidamente ritracciato con una candela ribassista.

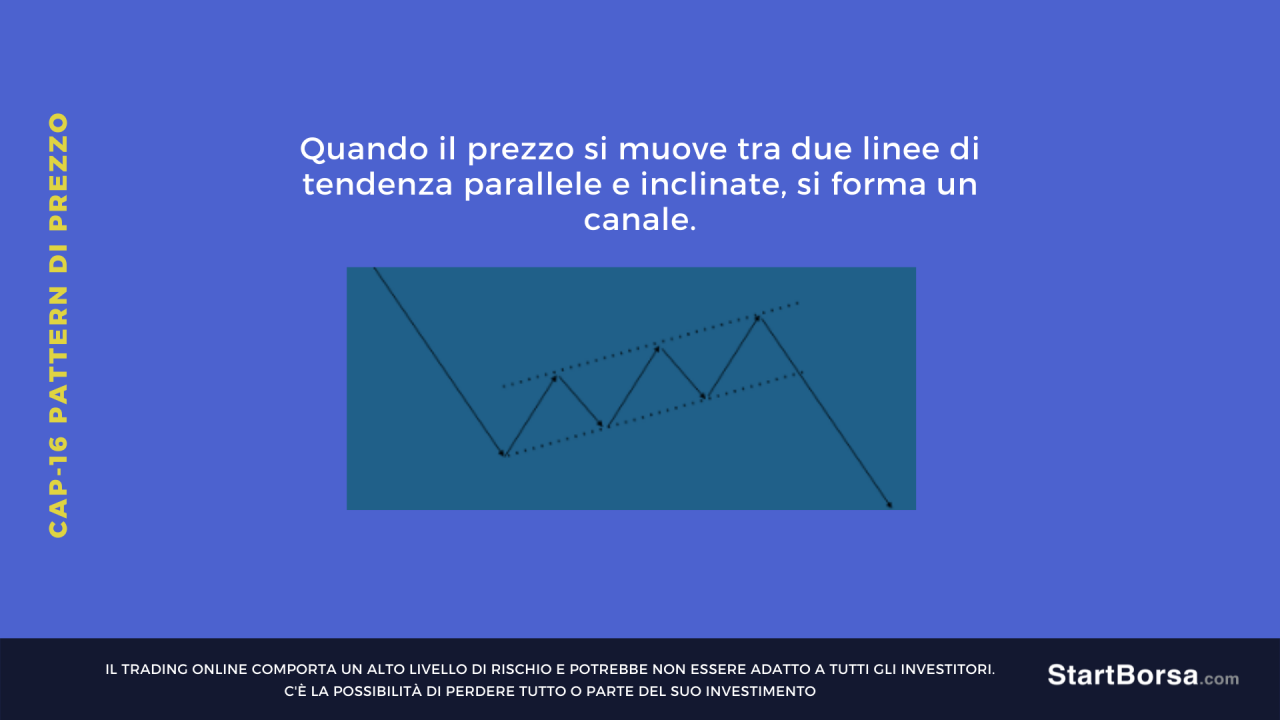

Modello Canali

Passiamo ora al modello dei canali di prezzo. Quando il prezzo si muove tra due linee di tendenza parallele e inclinate, si forma un canale. Questo può essere rialzista, ribassista o anche laterale. Nel caso di un canale laterale, formerà un modello a rettangolo.

Il canale può sembrare una vera e propria tendenza, piuttosto che un pattern grafico, e sono molto frequenti nell'analisi dei grafici. I livelli inferiore e superiore agiscono come supporto dinamico e resistenza.

Alcuni trader potrebbero decidere di comprare al livello della trendline inferiore (o linea di supporto) e vendere alla trendline superiore (o linea di resistenza). Ma è anche possibile fare trading seguendo il metodo tradizionale basato sulla teoria che "la tendenza è tua amica". In questo caso, sarebbe conveniente fare trading a favore della tendenza primaria, cioè al "Breakdown" del canale.

Il primo target ha un'altezza corrispondente al "range" del canale, cioè la sua portata. La distanza tra le due linee di tendenza e il secondo target sarà il punto minimo che il prezzo ha segnato.

Questo pattern ricorda un po’ la forma di una bandiera. In effetti, l'unica differenza è che questo pattern ha più candele al suo interno e può anche durare a lungo. Diamo ora un'occhiata a 5 indicazioni che di solito vengono fornite da un’analisi dei canali di prezzo.

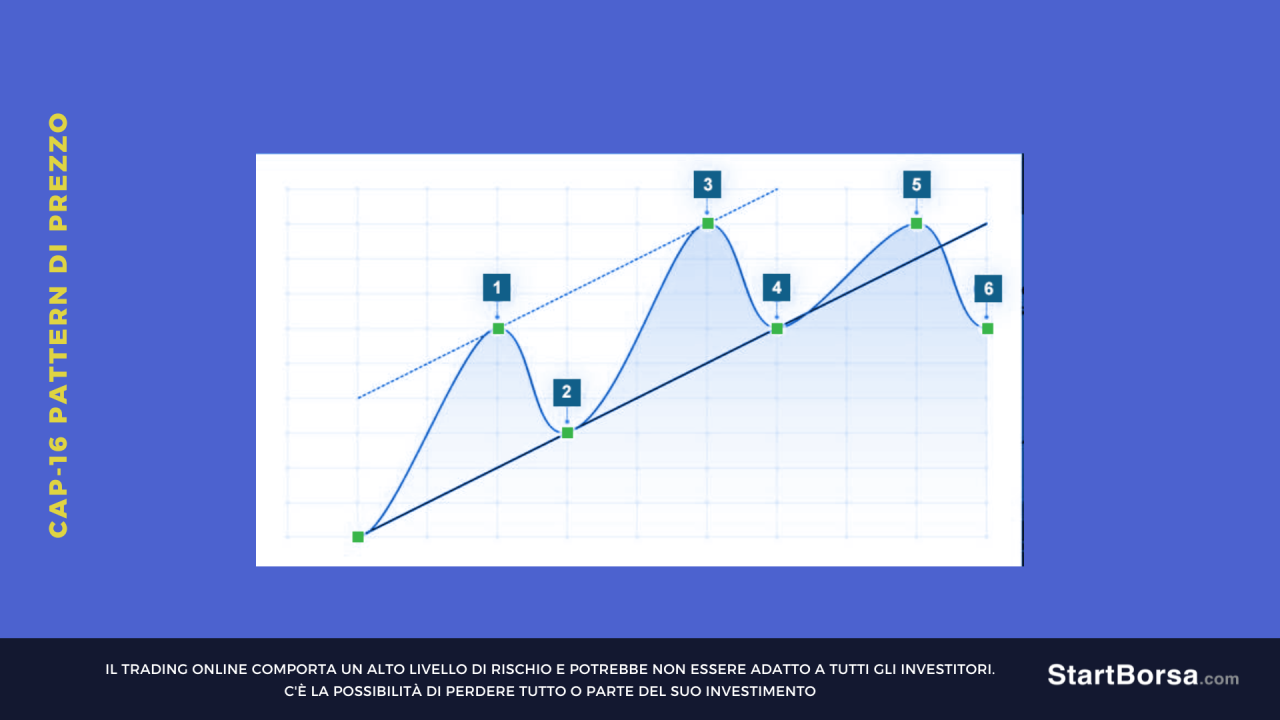

Valutare la forza di una tendenza

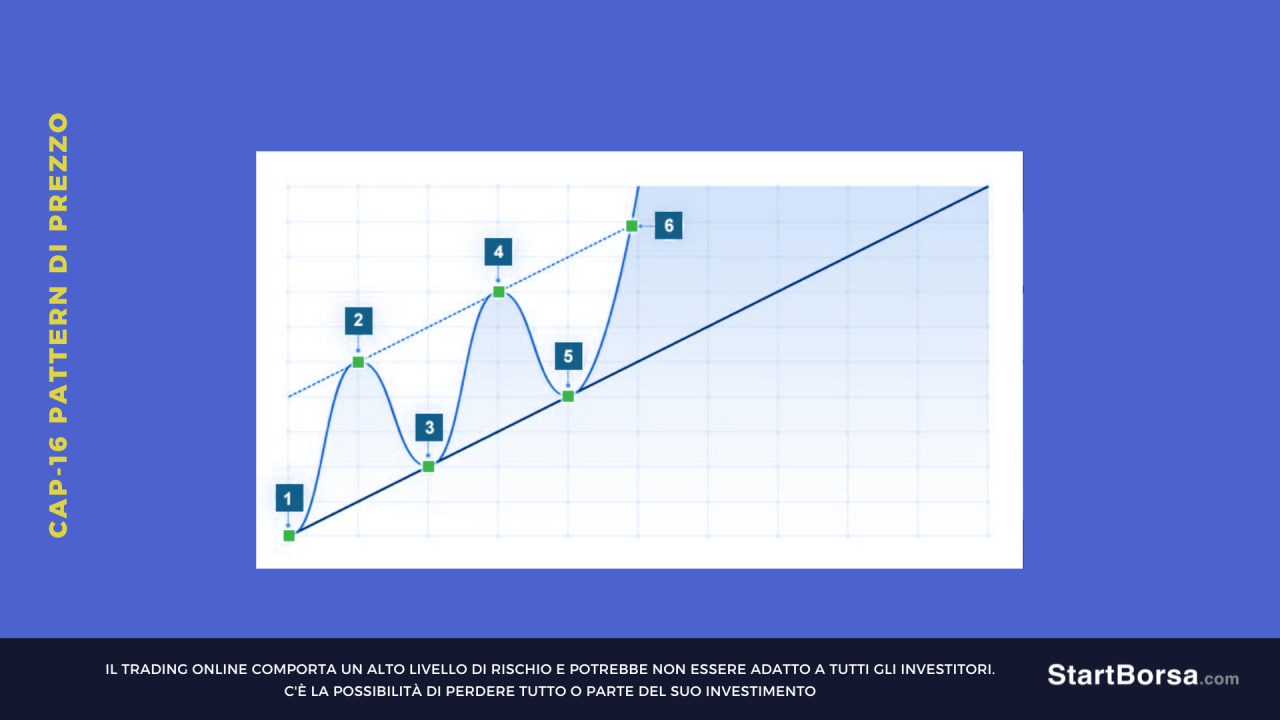

Un canale può essere usato per valutare la forza di una tendenza. Per esempio, osserva l'immagine qui sotto.

Se i movimenti di prezzo non riuscissero a toccare il limite superiore del canale (punto 5), un trader potrebbe interpretare questo come un'indicazione di una prossima inversione di tendenza, anche se è solo una probabilità.

Indicare un'inversione di tendenza

C'è anche la possibilità che la seconda linea (la principale linea di tendenza al rialzo) si rompa. L'esperienza mostra che se le fluttuazioni di prezzo all'interno di un canale stabilito non raggiungono uno dei suoi limiti, la tendenza sta per invertirsi. Questo, a sua volta, significa che il lato opposto del canale è più probabile che venga rotto dal prezzo nel breve termine.

Se le oscillazioni del prezzo non raggiungono il confine superiore del canale, sarà il primo segno che il confine inferiore verrà presto rotto. Nella seguente immagine puoi notare proprio questo: dopo un tentativo fallito di muoversi verso l'alto e toccare il livello di confine superiore (punto 5), la linea di tendenza principale (punto 6) viene rotta.

Nota: la rottura di una linea di tendenza significativa indica con una certa probabilità che si verifichi un'inversione nella direzione della tendenza.

Indicare l'accelerazione di una tendenza esistente

D'altra parte, le rotture di una linea di canale ascendente indicano un'accelerazione della tendenza esistente. Infatti, alcuni trader tendono a considerare la rottura di una linea superiore in un trend rialzista come un segnale per aprire più posizioni di acquisto. L’immagine che segue ne è un esempio:

In questa immagine, la linea di tendenza al rialzo si interrompe al punto 6.

Regolare una linea di tendenza

Se i prezzi si muovono ben oltre il limite superiore del canale, significa che la tendenza sta guadagnando slancio. In questo caso, la maggior parte dei tecnici traccia una linea di tendenza più ripida verso l'alto dall'ultimo minimo e la estende. Spesso accade che una linea di supporto più ripida sia più efficiente della vecchia linea più piatta.

Lo stesso vale per questo schema, ma al contrario. Per esempio, se un picco di prezzo non riesce a toccare il limite superiore di un canale in un trend rialzista, traccia un'altra linea di supporto proiettata dall'ultimo tuffo parallelo alla nuova linea di resistenza, unendo gli ultimi due picchi.

Determinare i target di prezzo

Le linee del canale sono anche uno strumento utile per determinare i target di prezzo. Dopo un breakout oltre il canale esistente, i prezzi di solito percorrono una distanza pari alla larghezza del canale. Pertanto, un trader dovrà misurare la larghezza del canale e poi estendere (proiettare) l'altezza corrispondente dal punto in cui qualche linea di tendenza è stata rotta.

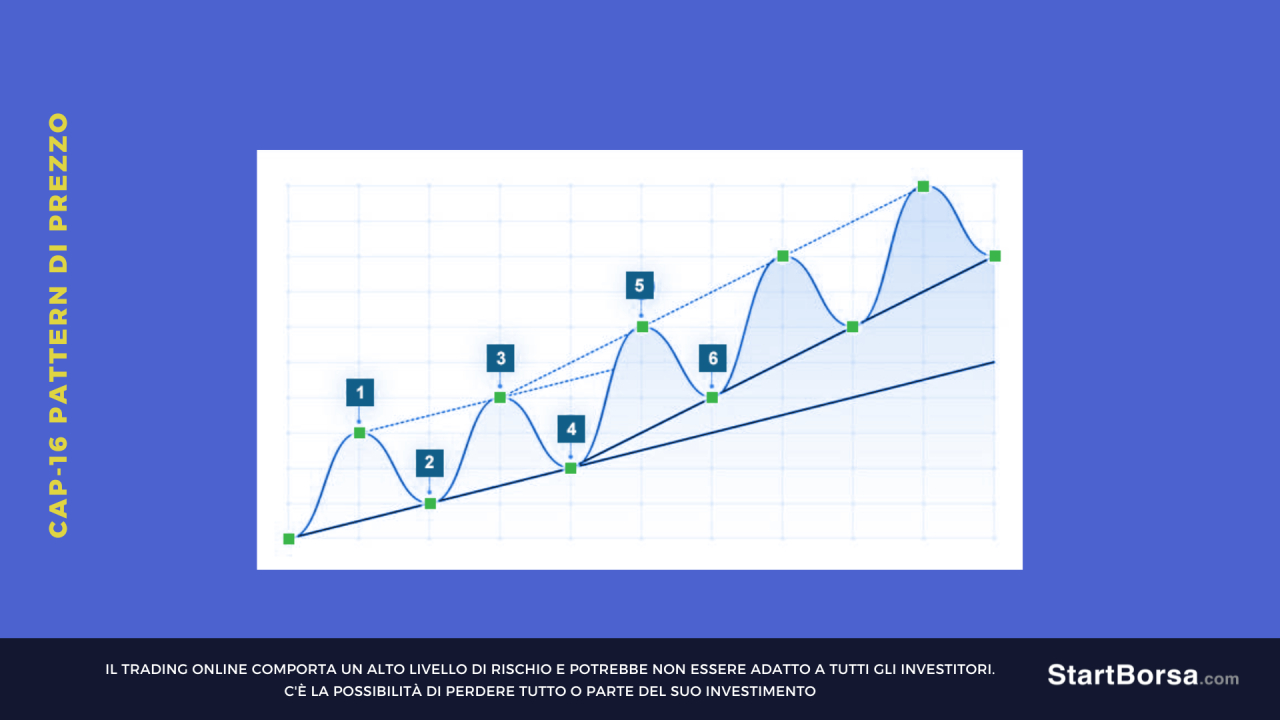

Come disegnare linee di canali multipli

Come disegnare linee di canali multipli? Vediamo alcuni esempi. Guardate l'immagine qui sotto dove, dopo aver rotto il confine superiore del canale (linea 5), la maggior parte degli analisti traccia una nuova linea di tendenza al rialzo, parallela alla nuova linea superiore del canale.

In altre parole, le linee 4 e 6 sono disegnate parallelamente alle linee 3 e 5. Man mano che lo sviluppo della direzione verso l'alto accelera, in genere la linea di tendenza principale può diventare più pronunciata.

Linea di prova del canale

Come si può vedere nell'immagine qui sotto, è anche possibile disegnare una linea di canale di prova se i prezzi non riescono a raggiungere il limite superiore del canale.

In questo caso, la linea di tendenza al ribasso deve essere tracciata da due picchi consecutivi al ribasso (linea 3 e 5). Inizierà la sua discesa dal punto di caduta 4 insieme alle linee 3 e 5. A volte questa linea di fondo del canale è usata come livello di supporto iniziale per la nuova tendenza.

Ricordate che di queste due linee, la linea principale è più importante o probabile, mentre la linea del canale ha un ruolo secondario in questo caso. Ma spesso i trader usano le linee del canale per entrare in un mercato. In un modo o nell'altro, questo strumento ha il suo giusto posto nell'arsenale di un analista tecnico.

Target dei canali

Adesso guardiamo un esempio di canale ribassista aggiungendo il Take Profit in formato grafico e il range. Abbiamo anche aggiunto le zone di acquisto per coloro che vogliono fare trading sul rimbalzo dalla trendline inferiore o dal supporto.

Per questo esempio possiamo usare i grafici a candele giapponesi che abbiamo visto nei capitoli precedenti.

Il primo target corrisponde alla larghezza del canale, e il secondo sarebbe il punto massimo raggiunto dal canale. Un possibile terzo obiettivo può corrispondere alla proiezione dell'altezza dello swing che ha iniziato il canale raggiungendo il primo punto, esattamente al "break out". Più questi target sono vicini, più sono probabili, anche se alcuni trader cercano anche un obiettivo due volte più grande del Range per ottenere un rapporto Profit/Risk di 2 a 1.

A seconda delle scuole di trading ci sono diversi metodi per calcolare il Take Profit. Ma in questa lezione abbiamo fatto riferimento solo ad alcuni di essi per non confonderci troppo le idee.

Pertanto, ci sono diversi modelli di prezzo che possono essere identificati sui grafici delle piattaforme di trading. L'importante per un trader di analisi tecnica è iniziare a fare pratica, almeno con quelle più conosciute. A tal fine, è possibile utilizzare i grafici gratuiti di eToro in un conto demo. In questo modo si può familiarizzare con la piattaforma e trovare un proprio metodo di analisi e investimento, identificando e tracciando alcuni dei modelli di prezzo che abbiamo analizzato. (Ottieni un conto demo gratis con eToro).

eToro è una piattaforma di investimento multi-asset. Il valore dei tuoi investimenti può aumentare o diminuire. Il tuo capitale è a rischio.

Ma oltre a imparare come identificare e tracciare i modelli di prezzo, è importante conoscere il mercato da un'altra prospettiva. Per esempio, guardando il mercato dall'approccio della teoria delle onde di Elliott, di cui parleremo nella prossima lezione.

Lezione 17 Onde di Elliott

Simo Ilmari Dodero

Trader e Analista dei Mercati

LinkedIn

Esperto di analisi tecnica, price action e algoritmi quantitativi applicati al trading online sui mercati finanziari. Si è sempre interessato alla finanza, dedicando gli studi all'analisi grafica e anche all'analisi fondamentale dei mercati finanziari. Esperto nell'utilizzo di Metatrader 4 su cui ha tenuto webinar e corsi per trader principianti e intermedi.